文章目录[+]

今日(10月31日),三大指数放量收涨,市场人气风向标——金融科技板块全面上攻,板块内多股涨停!截至收盘,凌志软件、赢时胜20CM涨停,博彦科技、中科金财成功封板,指南针、兆日科技、新晨科技、东方财富、普元信息、东华软件、大智慧等14股大涨超5%。

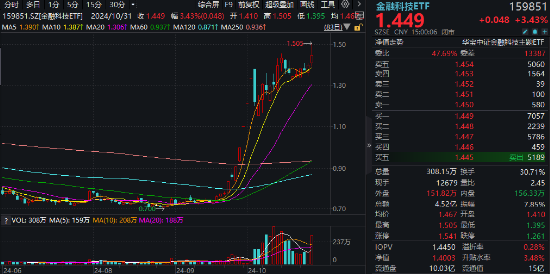

热门ETF方面,金融科技ETF(159851)全天走强,场内价格一度摸高超7%刷新历史高点,收盘仍大涨3.43%,收盘价创新高纪录,成交额达4.52亿元,环比激增超136%,交投高度活跃!

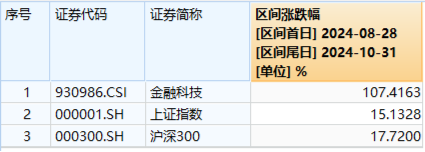

复盘来看,近期互联网券商、华为鸿蒙、移动支付连番引爆,金融科技已翻倍增长!Wind数据显示,金融科技ETF(159851)标的指数自8月28日阶段低点至10月31日,该指数区间已累计反弹超107%,同期上证指数、沪深300指数则分别上涨15.13%、17.72%,持续超额表现。

来源:Wind,统计区间2024.8.28-2024.10.31。中证金融科技主题指数2019-2023年年度涨跌幅分别为:48.18%、10.46%、7.16%、-21.40%、10.03%。指数过往业绩不预示未来表现。

展望后市,金融科技弹性十足,对流动性改善反映迅速。目前内外资增量资金入市,成交活跃度显著提升,金融科技板块有望持续受益:互联网券商基本面预期有望持续改善,金融IT等作为顺周期高弹性品种,持续受益于交易量提振和金融信创,C端炒股软件景气度向上,B端金融IT需求逐步释放。

1、市场交投持续回暖,互联网券商业绩预期改善

9月24日一揽子政策集中出台以来,市场交投显著回暖,25日起两市成交额连续22个交易日超过1万亿元。展望后市,提振资本市场政策或仍有一定持续性,市场有望保持较高活跃度,且在投资者信心回升、高景气度的环境下,互联网券商经纪业务直接受益、两融伴随风险偏好提升而增长、投资收入呈现较强弹性,包括资管等各业务条线均打开成长空间,推动市场从交易预期逐渐转向交易板块的基本面改善逻辑。

2、C端+B端双重驱动,金融IT估值有望迎来修复

在大盘情绪逐步好转的情况下,C端投资以及B端的券商、银行、保险均有望得到反弹,金融IT相关公司业绩有望逐步改善,相关标的估值有望迎来修复。

①炒股软件:炒股软件公司通常业绩弹性较高,市场情绪反转阶段,客户端使用人数(流量)有望实现大幅提升,强化炒股软件公司业务变现能力,进而转化为其收入弹性。

②证券IT:证券IT公司业绩受益于大盘上涨行情,券商业绩好转或将充分提升IT投入规模;据媒体报道,券商IT投入占营收比从2021年6%提升至2023年10.6%,市场低景气下券商IT投入仍持续发力,若大盘复苏,券商业绩修复将更大程度打通IT投入的堵点。

③银行IT:市场逐步回暖的背景下,银行或将实现负债端压力缓解+非息收入提升+资产质量改善,推动利润释放从而提升IT投入。

3、国产替代正当时,金融信创进一步加速

2020年为我国信创元年,在党政信创的引领下,信创行业开始全面铺开和整体布局,其中金融信创节奏处于第一梯队。根据亿欧智库,自2020年金融信创一期试点开始,金融信创项目数量呈每年倍数增长。展望未来,信创已成为金融机构IT投入的刚性需求,随着对国内信创企业认可度大幅提升,金融信创进程有望加快,相关标的有望受益。

多角度把握金融科技机会,建议重点关注金融科技ETF(159851) 。同类对比来看,据交易所数据,截至10月31日,金融科技ETF(159851)最新基金份额为10.03亿份,预估规模为14.05亿元,在同类产品中规模优势突出。流动性上,金融科技ETF(159851)近一月日均成交超2.6亿元,在同类产品中流动性优势突出。

从指数特征来看,资料显示,金融科技ETF(159851)被动跟踪中证金融科技主题指数,指数“300”开头的创业板成份股权重及“688”开头的科创板成份股权重合计超60%,指数弹性更大。根据申万一级行业分类,金融科技指数第一大行业为计算机,从主题特征看,金融IT占比近36%,互联网券商占比超28%,全面覆盖了互联网券商、华为鸿蒙、移动支付、金融信创、金融IT、数字经济等热门主题。

数据来源:沪深交易所、基金定期报告、Wind、中证指数公司等。

注:需要特别提醒的是,近期市场波动可能较大,短期涨跌幅不预示未来表现,基金投资可能产生亏损。请投资者务必根据自身的资金状况和风险承受能力理性投资,高度注意仓位和风险管理。

风险提示:金融科技ETF被动跟踪中证金融科技主题指数,该指数基日为2014.6.30,发布日期为2017.6.22,指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的该基金风险等级为R3-中风险,适宜平衡型(C3)及以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资须谨慎。