文章目录[+]

来源:东吴策略陈刚团队

通常而言,随着三季报披露完毕,全年业绩预期逐步落地,岁末年初的市场交易逻辑往往会从景气趋势和业绩改善,转向次年具有确定性的增量逻辑,从而形成年末估值切换行情。

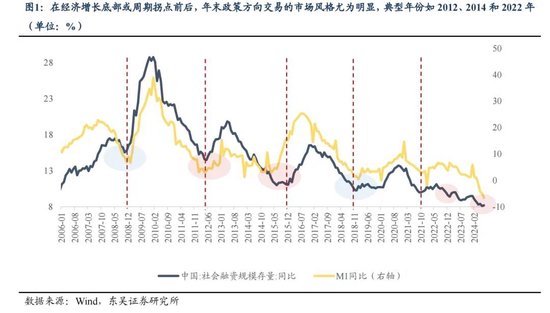

而在历次经济周期拐点前后,由于投资者对于政策的关注度明显提升,年末市场交易会趋向围绕政策预期展开。一方面,岁末年初处于业绩真空期,同时重大会议密集召开,市场风格本身受政策影响较大;另一方面,经济亟待破局之际,政策方向的选择与执行节奏更显关键,往往成为市场布局来年增量的核心焦点。

一轮经济周期底部阶段,年末政策方向交易的市场风格尤为明显。

从经济周期的历史经验来看,在经济增长底部或周期拐点前后,年末政策方向交易的市场风格尤为明显,典型年份如2012、2014和2022年。

2012年:中央积极表述催化下,A股触底反弹,金融地产领涨

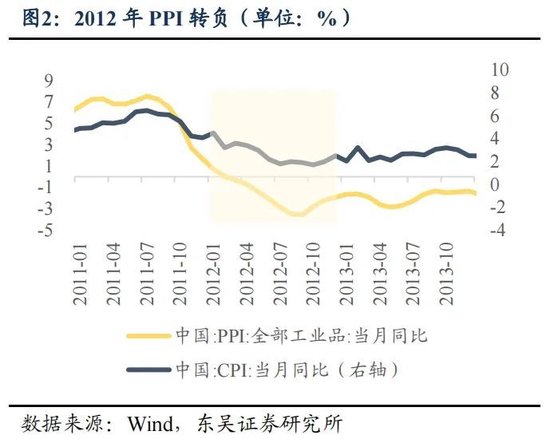

2012年随着“四万亿”投资带来的增长红利逐渐消退,中国经济增速进入换挡期,年内央行降息两次、降准一次,仍未见需求端明显回暖,信贷需求疲弱、PPI转负。海外方面,欧债危机不断演绎叠加美国经济复苏放缓,全球流动性承压。市场在内外需走弱、政策环境复杂、事件性冲击频发的背景下缩量探底。

随着2011年中旬以来经济增速的放缓,市场对于政府出手稳增长的预期反复演绎,2012年末窗口期,市场交易逻辑再次转向政策,博弈来年政策预期方向。11月底李克强副总理提出“未来几十年最大的发展潜力在城镇化”,表述积极为年末反弹行情蓄力。12月4日政治局会议表态“着力扩大国内需求,并积极稳妥推进城镇化”,会后市场信心显著修复,次日指数放量反弹,成交额翻倍。12月15日中央经济工作会议召开,提出来年工作的六大任务,对明年增长和通胀问题做出定调,政策进一步明朗。

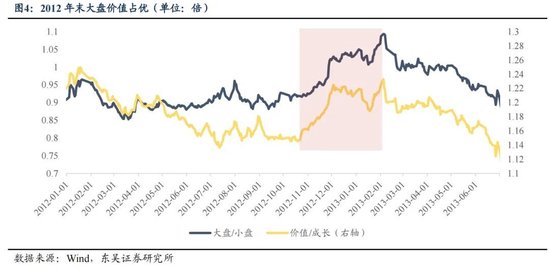

从市场表现来看,2012年6至11月A股持续处于缩量盘整状态,美容护理、传媒、生物医药板块相对占优;进入12月后,在中央积极表述催化下,投资者对于明年投资和地产政策宽松的预期显著改善,A股迎来触底反弹,银行、金融、地产等板块走势强劲,估值大幅上行。

2014年:经济弱势催生政策放松预期,年末由周期股切换为金融股

2014年我国宏观经济处于“三期叠加”的状态,经济从高速换档至中高增速,仍处于前期刺激政策的消化期,基本面承压下市场情绪低迷,上半年整体位于底部盘整。

三季度实际GDP增长触及7.2%底线,稳增长开始发力,政策端货币宽松、地产发力双轮驱动,A股向上趋势明确。7月以来,银行按揭利率松动、户籍改革推进、多地房产限购政策放松,多项地产政策出炉对于预期的上修起到重要作用。11月央行超预期宣布降息,货币政策呈现松动迹象。市场判断经济承压背景下明年货币政策仍将保持适度宽松的节奏,将有进一步的降准降息举措推出,国企改革、“一带一路”推进也值得期待,此外国九条发布后,沪港通、融资融券等资本市场创新发展有望延续、为市场带来新活力。

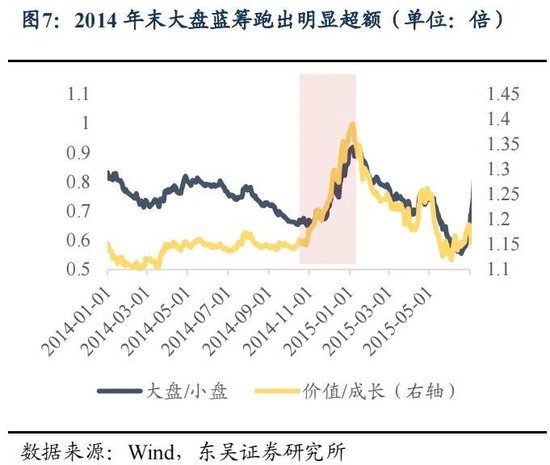

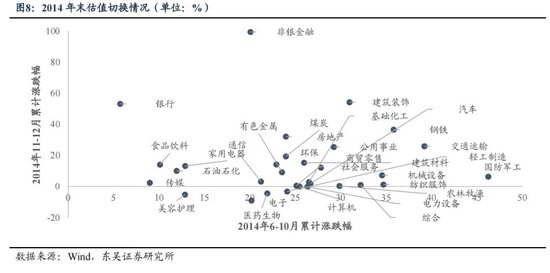

随着政策宽松的不断加码,2014年7至10月A股步入上行通道,交运、钢铁等周期板块表现突出。11月超预期降息后,增量资金加速入场,市场风格由周期股占优切换至金融股占优,形成券商领涨,银行、地产链跟涨的局面,大盘蓝筹跑出明显超额。

2022年:年末地产与防疫政策双双优化,市场风格切换,消费板块崛起

2022年前三季度,我国经济面临多重压力,包括需求收缩、供给冲击和预期转弱的“三重压力”,叠加疫情反复、房地产市场深度调整、能源价格高位运行、海外衰退等不利因素,导致经济复苏进程缓慢。年底进入11月,房地产融资第三支箭射出,政策拐点到来,市场对于地产改善预期乐观。同时,防疫政策优化、转向“全面放开”,出行及经营活动有序恢复,政策扭转下投资者预期基本面强复苏,尤其是线下消费场景的修复将带来确定性增量。

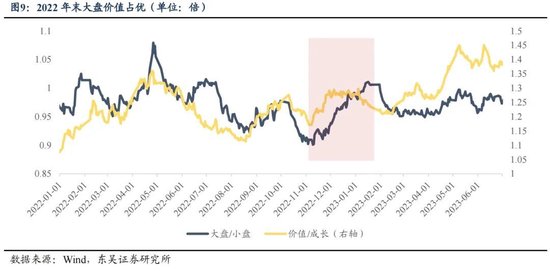

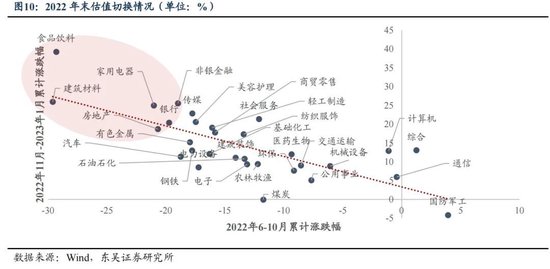

从市场表现来看,2022年6-10月在全球衰退预期升温、中美关系紧张、国内经济走弱等因素影响下市场情绪疲弱,A股承压下探,国防军工、通信、计算机基于“安全与发展”逻辑相对占优。指数在2022年11月开始反弹,彼时市场布局的核心逻辑在于地产政策向好叠加疫情期间受损的消费场景修复,食品饮料、建筑材料、非银金融等顺周期方向涨幅居前。

当前:未来财政政策仍有想象空间,顺周期有望阶段性占优

我们判断,当前类比2012、2014、2022年,年末宏观靴子逐步落地有望推动市场风格切换,顺周期风格将迎来阶段性配置机会。11月8日人大常委会新闻发布会召开,一揽子化债方案落地,将直接增加地方化债资源10万亿元。除了明确总量、时间外,更重要的是“化债思路发生了根本转变”,从侧重于防风险向防风险、促发展并重转变。通过化债解决地方政府债务固化问题,盘活存量流动性,释放地方发展权,地方政府有更多的财政空间加大逆周期调节,投入民生、消费等领域,推动经济内循环运转。10月财政部新闻发布会称赤字率仍有较大的提升空间,近期财政迈出大规模化债第一步,后续增量政策也打开了想象空间。

接下来的重要观察窗口是月末的政治局会议、年底的中央经济工作会议以及明年的两会。在此期间,增量政策仍有持续落地的可能,而政策预期难有证伪的风险,市场逻辑将沿着 “预期政策拐点——预期斜率过高——预期斜率向下修复——预期斜率向上空间重新打开”的逻辑演绎,顺周期风格有望迎来阶段性的配置机会。

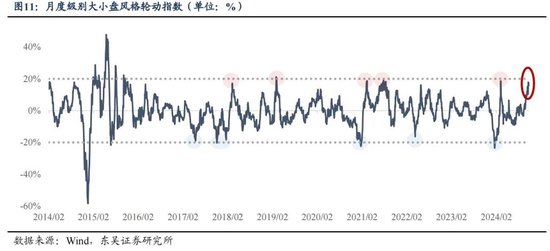

此外,当前市场风格跷跷板的状态已较为极致。我们构建了月度级别的大小盘风格轮动指数,发现除2015年市场大幅波动阶段外,其历史主要运行区间均在-20%和+20%之间。当前科技成长、小市值、题材风格相比于顺周期风格处于超涨状态,大小盘风格轮动指数已接近区间上沿,我们判断伴随着重要宏观事件落地,年末市场风格可能阶段性向大盘顺周期切换。

我们推演两种情形,第一,风格跷跷板轮动,顺周期板块迎来较10月更明显的超额收益机会;第二,风格更加均衡,顺周期和科技成长/小市值风格共存。总之,在以上两种情形中,顺周期风格相较于10月中下旬都将会有更好的表现。

具体而言,建议关注四大方向:1)化债:存在较多应收账款的建筑、环保行业将有望改善资产质量,估值有望提升;2)消费:美护、文旅、汽车、零食以及医药板块中带有消费属性的家用医疗器械、中药OTC等领域;3)地产链:伴随着地产修复,地产强相关的板块如建材、白酒也有望受益;4)低PB:低PB央企,银行、保险、建筑、以及以有色为代表的周期股等,关注个股α机会。

风险提示

国内经济复苏速度不及预期:经济复苏不及预期可能会加剧市场不确定性;

海外通胀及原油扰动下降息节奏不及预期:或对A股资金面造成负面影响;

地缘政治风险:地缘政治风险或使国内外局势趋于紧张。