文章目录[+]

来源:牛钱网

导读

嘉宾介绍:谢义钦,国泰君安高级农产品研究员。中国人民大学数学系毕业,13年期货研究经验,专注豆类研究,经历过完整的豆类牛熊周期,具有丰富的大豆种植产业、豆类贸易、生猪养殖行业等豆类上中下游从业经验。曾任天康生物期货部经理,路易达孚油脂油料交易员。

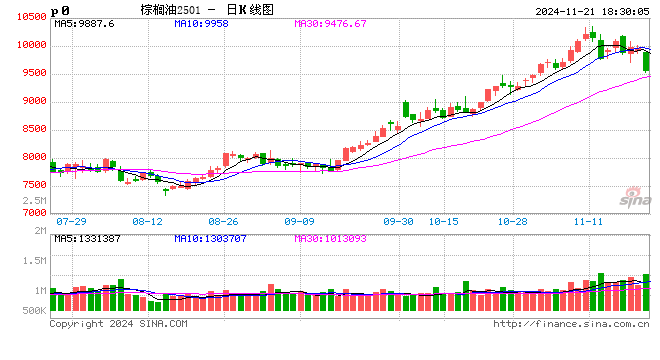

核心观点:所以从中长远角度来说,看空棕榈油,但是棕榈油短期不好跌,因为库存没累起来,价格非常坚挺,并且国内都是倒挂的状态。

正文

本文来自于11.17晚上“牛转钱坤”直播中关于油脂油料

的分享内容。

市场分析

从资金来看,资金分化较为明显。豆粕、菜粕的资金大多数以流出为主,豆油、菜油的资金最近几天都是连续流出的状态,棕榈油连着三天减仓,最近又是盘面增仓的状态(11.17.分享)。大家都是盯着棕榈油,豆油、菜油以及粕类的关注度比较小。

从成本来看,没有太大的变动,目前美豆已经跌破成本,大概是1150美分左右。

今年因为美豆种植亏本,明年的地租会下降,预计成本有100美分左右的下降空间。

巴西大豆的农场成本加上70~100美分的运输成本,集港成本大概是950~970。如果今年巴西的种植收益不好,巴西大豆成本也有一定的下降空间,预计空间有50~100美分。如果明年巴西天气没什么问题,种植顺利,美豆的极限大概是850~900。

全球豆类的基本面是连续第三年供过于求。所以从大的格局上来看,受到大豆的压制,豆油是没有牛市的。

全球的大豆产量供过于求,最主要的贡献是巴西的种植面积不断增长,今年巴西的种植面积是4733万公顷,比去年增加2.2%。如果单产没问题,产量就会破记录,巴西的出口也会继续增加。

这两年美国的压榨增长比较明显,推动的重要因素就是生物柴油的加码,新增了很多的压榨产能,带动了大豆压榨。但是现在特朗普上台就会存在变数。因为特朗普是不太支持生物柴油,未来几年美国的压榨估计会到瓶颈期。

周度数据来看,美豆和美豆粕全年保持净空状态,美豆油是净多的。美国市场相对看空大豆、豆粕,对美豆油相对比较乐观。

贴水方面,巴西近期开始呈季节性的波动,每年12月开始,基差慢慢往下掉,到2、3月会达到低点,到6、7月开始上涨。

国内粕类库存快速下降,菜粕库存还是偏高。

今年大豆进口是历史上最高的一年,1~10月的进口量比去年增加800多万吨。美豆出口受到南美的压制,比较慢,但是近期美豆销售还可以。

基本逻辑

大豆还是处在去产能阶段。中短期来看,美豆因为成本比较高,巴西成本在950附近,在南美的种植季开始之前,巴西成本支撑是比较大的,但是现在种植进度接近尾声,如果巴西天气没有问题,950的成本支撑力度就会减弱。大概率是要跌破这个成本,对应国内的豆粕价格是2500左右,豆油价格是7000左右。

印尼政府对于棕榈油的支持态度是非常明确的,因为它属于支柱产业。从大的格局来看:

第一点,今年1~10月,棕榈油产地并没有出现很极端天气,所以明年棕榈油大面积的减产还是看不到的。

第二点,原油的价格下跌,生物柴油补贴的难度持续加大,并且特朗普上台不支持生物柴油,会导致未来生物柴油的增速放缓。

所以从中长远角度来说,看空棕榈油,但是棕榈油短期不好跌,因为库存没累起来,价格非常坚挺,并且国内都是倒挂的状态。

特朗普对生物柴油的不支持,首先会导致美国豆油消费受到抑制,影响南北美的豆油出口市场,从而对于印尼跟马来的棕榈油形成出口抑制,反应链条比较长,并且特朗普执政还得到明年1月,所以在这之前棕榈油的基本面不好改变。

豆油和棕榈油价格倒挂以后,替代作用基本消失,在这种状况下,棕榈油和豆油的价差可能会进一步拉大。