文章目录[+]

来源:紫金天风期货研究所

【20241203】玉米:增储效果仍待观察

观点小结

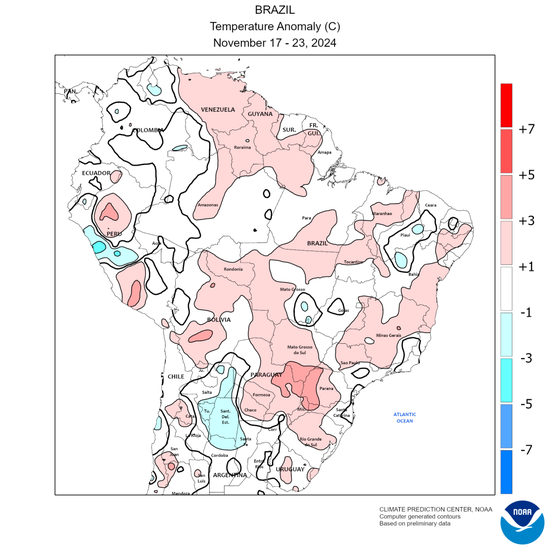

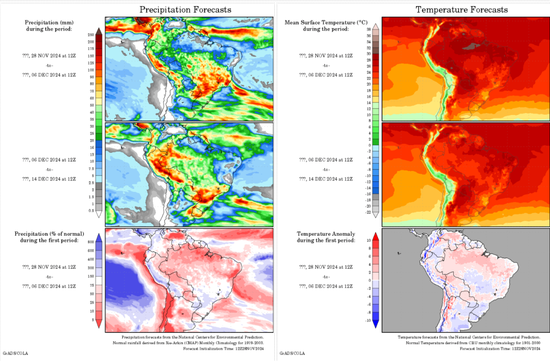

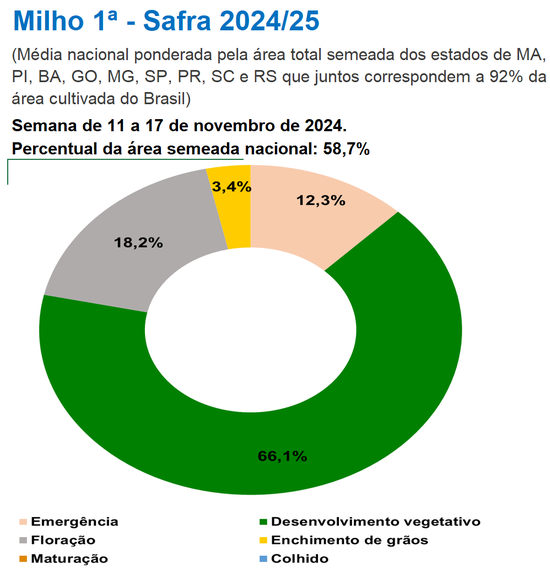

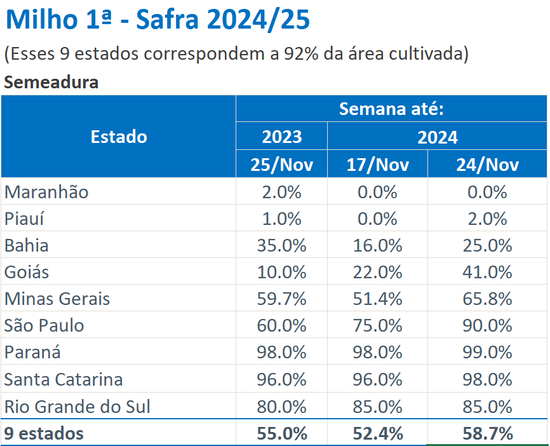

核心观点:中性 乌克兰农业部称,截至11月27日,2024/25年度乌克兰谷物出口量为1776.4万吨,高于一周前的1680.3万吨,比去年同期的1269.3万吨增长507万吨或者40.0%;其中玉米出口量为688.6万吨。上周巴西玉米主产区气温距平值偏高,中部地区降水与往年相比偏少,南部地区降水偏少。本周预计巴西玉米主产区气温依旧偏高,巴西南里奥格兰德州降水偏多,巴西中部玉米主产州马托格罗索州、帕拉纳州降水偏多。巴西24/25年度一茬玉米播种率为58.7%,同比偏快。截至11月29日,美国玉米收获基本结束。

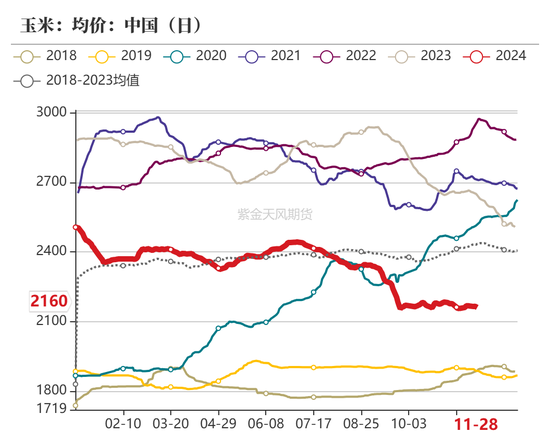

上周全国玉米价格盘整运行,周均价2164元/吨,环比上涨2元/吨。分地区来看,东北以稳为主,雨雪天气影响流通,企业门前到货不多。华北先涨后跌,周初降温降雨天气下门前到货减少,雨停后到货迅速恢复;基层收购一般,存粮意愿不强。销区偏弱,南方港口到货明显增加,下游提货放缓,港存攀升,预售订单成交不多。

上周猪价窄幅震荡,周度重心上行明显。供应端,散养户整体出猪量不大,市场猪源体重变化多受规模场出猪节奏影响,随后市预期下降,北方集团场提前出栏大猪及南方降重出猪现象并存;需求端,周内伴随局部地区降雪降雨天气,终端及腌腊需求提升,叠加部分企业为完成年度销量计划,开工率涨幅加大。冻品市场需求仍相对平淡,市场成交不佳,屠宰企业冻品走货不快,库容率波动不大。深加工方面,玉米淀粉加工利润有所改善,玉米淀粉企业开机率环比上升,玉米消耗量环比上升。后续重点关注深加工企业利润变化情况及开机变化情况。

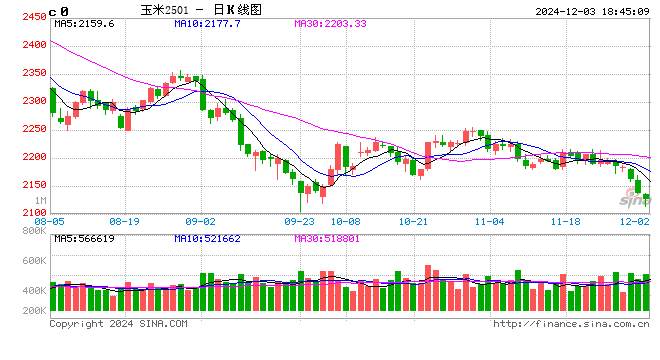

综合来看:上周玉米主力合约震荡偏弱运行。一方面,今年入冬以后整体温度偏高,由于目前玉米购销依然以潮粮购销为主,加上贸易商存粮意愿不强,华北地区玉米供应整体维持偏宽松的局面;另一方面,上周发布的增储消息并无刺激疲弱的市场情绪,整体实际收购入库量恐不及预期。故综合来看上周2501合约呈现震荡偏弱走势,本周需重点关注深加工企业收购价格和基层上量情况,关注实际增储入库情况,关注后续基层售粮进度和天气变化情况。

产地情况:中性 乌克兰农业部称,截至11月27日,2024/25年度乌克兰谷物出口量为1776.4万吨,高于一周前的1680.3万吨,比去年同期的1269.3万吨增长507万吨或者40.0%;其中玉米出口量为688.6万吨。上周巴西玉米主产区气温距平值偏高,中部地区降水与往年相比偏少,南部地区降水偏少。本周预计巴西玉米主产区气温依旧偏高,巴西南里奥格兰德州降水偏多,巴西中部玉米主产州马托格罗索州、帕拉纳州降水偏多。巴西24/25年度一茬玉米播种率为58.7%,同比偏快。截至11月29日,美国玉米收获基本结束。

国内供给:中性 上周全国玉米价格盘整运行,周均价2164元/吨,环比上涨2元/吨。分地区来看,东北以稳为主,雨雪天气影响流通,企业门前到货不多。华北先涨后跌,周初降温降雨天气下门前到货减少,雨停后到货迅速恢复;基层收购一般,存粮意愿不强。销区偏弱,南方港口到货明显增加,下游提货放缓,港存攀升,预售订单成交不多。

饲用需求:偏空 上周猪价窄幅震荡,周度重心上行明显。供应端,散养户整体出猪量不大,市场猪源体重变化多受规模场出猪节奏影响,随后市预期下降,北方集团场提前出栏大猪及南方降重出猪现象并存;需求端,周内伴随局部地区降雪降雨天气,终端及腌腊需求提升,叠加部分企业为完成年度销量计划,开工率涨幅加大。冻品市场需求仍相对平淡,市场成交不佳,屠宰企业冻品走货不快,库容率波动不大。

深加工需求:中性 深加工方面,玉米淀粉加工利润有所改善,玉米淀粉企业开机率环比上升,玉米消耗量环比上升。后续重点关注深加工企业利润变化情况及开机变化情况。

替代品情况:偏多 替代品方面,上周小麦价格变化不大,玉麦价差289元/吨,小麦替代玉米已无价格优势。

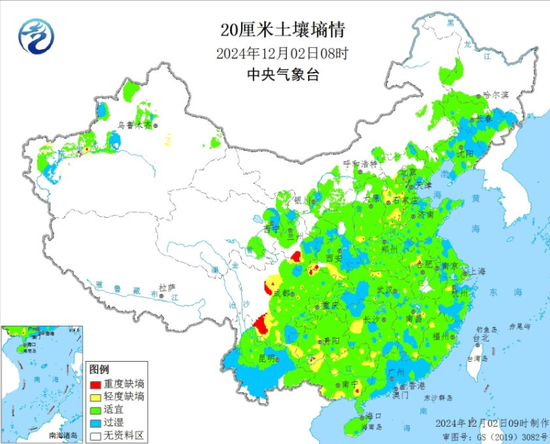

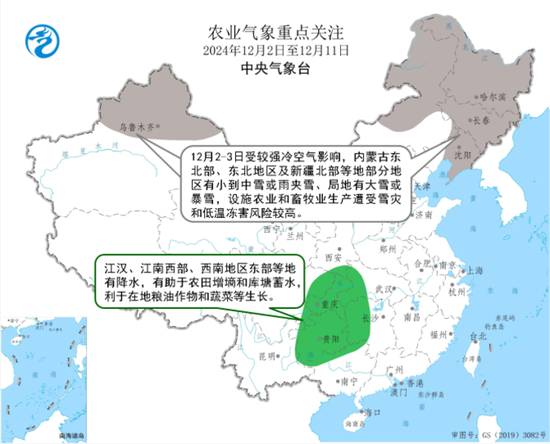

天气情况:偏多 预计12月2-3日受较强冷空气影响,东北地区、内蒙古中东部等地部分地区降温8-10℃,内蒙古东北部、东北地区及新疆北部等地部分地区有小到中雪或雨夹雪、局地有大雪或暴雪,6-8日还将有一股冷空气影响中东部地区,设施农业和畜牧业生产遭受雪灾和低温冻害风险较高。

国外产地情况

美国:美玉米出口情况

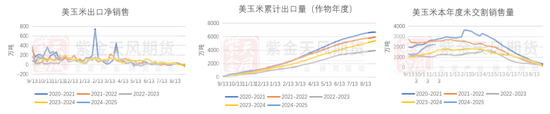

11月29日当周,美国2024/2025年度玉米出口净销售为106.3万吨,前一周为149.5万吨,环比下降43.2万吨;美玉米出口量总量1033.8万吨,未交割销售量2212.1万吨。

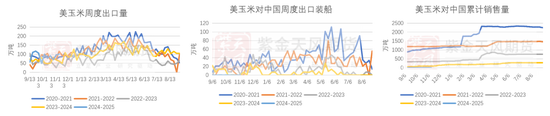

美国:美玉米出口我国情况

11月29日当周,美国2024/2025年度玉米出口装船101.1万吨,前一周为95.7万吨;美国对中国(大陆地区)装船玉米0.5万吨,上一周对中国装船为0万吨,环比增加0.5万吨,累计对中国销售量2.6万吨。

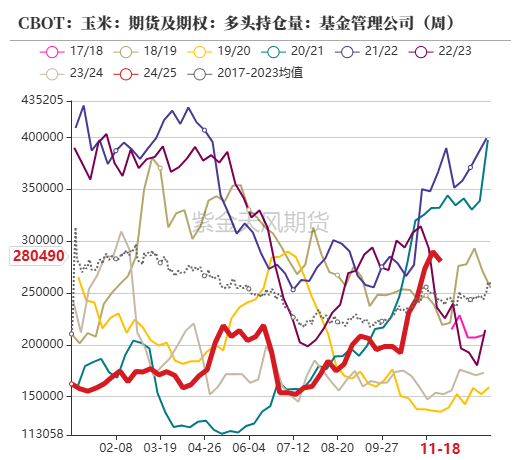

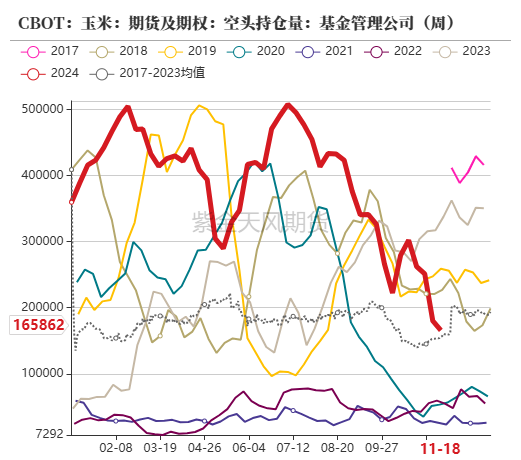

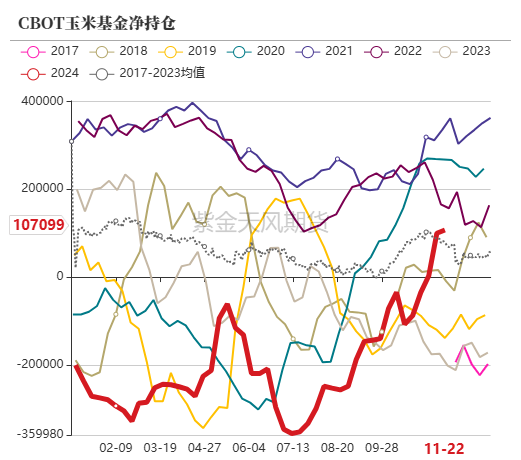

美国:美玉米基金净多增加

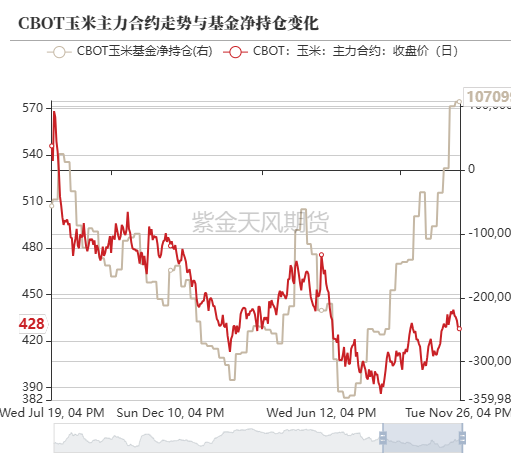

截止11月29日当周,美玉米多头持仓28.04万手,环比上周减少0.95万手;空头持仓16.58万手,环比上周减少1.41万手。

截止11月29日当周,净多持仓为10.70万手,环比上周增加0.73万手,做多意愿有所上涨。当周CBOT玉米主力合约价格最低价425.5美分/蒲式耳,最高价435.7美分/蒲式耳。

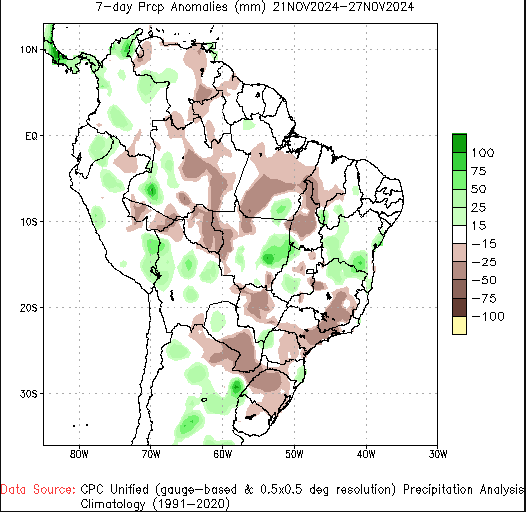

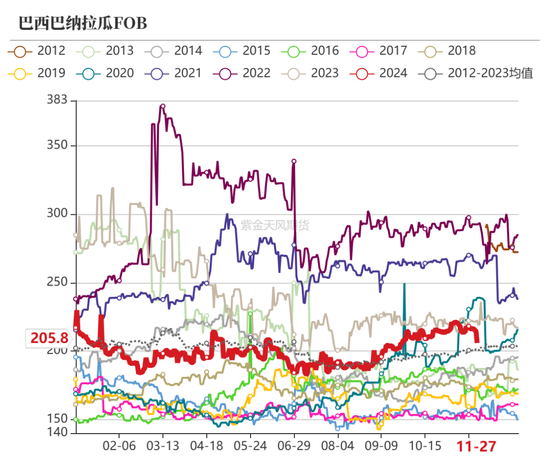

巴西:中部玉米主产区预计下周高温多雨

11月29日当周,巴西玉米主产区气温距平值较往年偏高,中南部地区降水与往年偏少,南里奥格兰德州降水偏少;NOAA预计,巴西玉米主产州未来6-10日气温依旧偏高,巴西南里奥格兰德州降水偏多,巴西中南部玉米主产州马托格罗索州、帕拉纳州降水偏多。

巴西:新作玉米播种偏快

截至11月29日当周,2024-2025作物年度一茬玉米播种进度58.7%,略快于去年。

按GO、PI、TO、SP、MG、MA、MS、MT和PR等州播种总面积加权的全国平均水平来看,新作一茬玉米生长发育阶段占比66.1%,发芽阶段占比12.3%,开花部分18.2%。

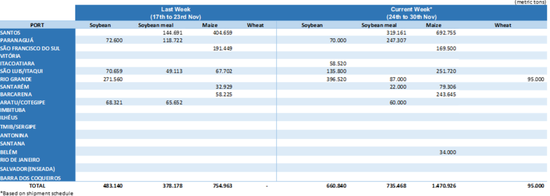

巴西:玉米周度出口环比减少

据巴西Anec最新预估,11月24日-11月30日期间,巴西玉米出口量为147.09万吨,上周为75.49万吨,环比减少71.6万吨。

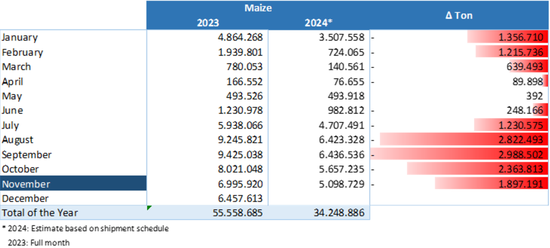

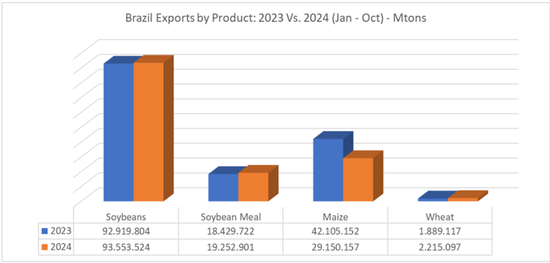

截止11月29日,据巴西Anec最新预估,巴西玉米出口预计在11月份达到509.87万吨,去年同月为699.59万吨,同比减少189.71万吨。

截止当周,巴西玉米2024年1-10月累计出口2915.0万吨,相比去年1-10月出口4210.5万吨,减少1059.2万吨,降幅30.76%。

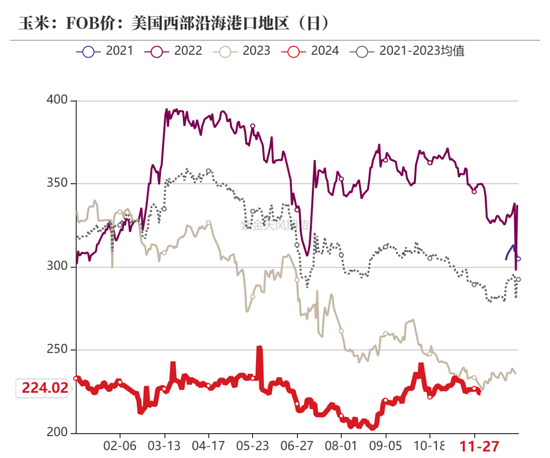

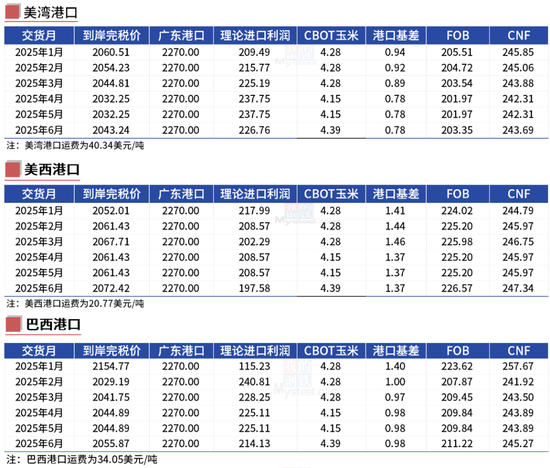

进口成本:美湾玉米进口略有优势

截至11月29日,下半年我国配额内进口巴西玉米1月船期到港成本在2154元/吨左右,美湾玉米1月船期到港成本2060元/吨左右;美西玉米1月船期到港成本2052元/吨左右;蛇口港散粮成交价为2270元/吨,美西玉米远月进口略有优势。

国内供需情况

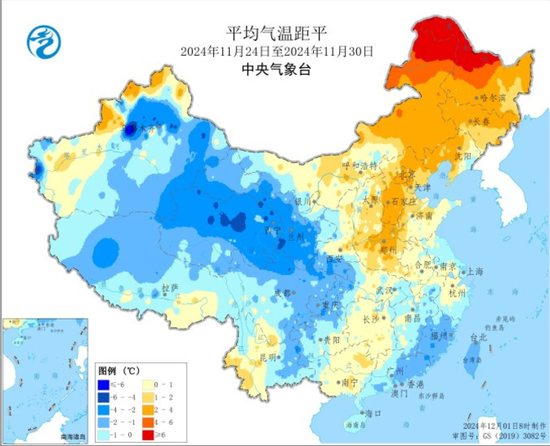

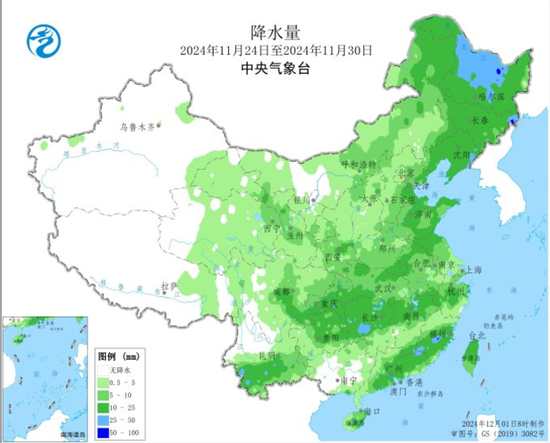

天气:关注降温降雪天气

截止11月29日当周,全国大部农区气温接近常年同期或偏低1-4℃;内蒙古东部、东北地区等地大部偏高1-4℃,。东北地区、内蒙古东北部、华北东部等地降水量有10-50毫米。上周,受寒潮天气过程影响,东北地区和内蒙古降水偏多、日照偏少,大部地区最大积雪深度有1-20厘米、部分地区达20-50厘米,不利于设施农业和畜牧业生产,地趴粮易受潮霉变。

预计12月2-3日受较强冷空气影响,东北地区、内蒙古中东部等地部分地区降温8-10℃,内蒙古东北部、东北地区及新疆北部等地部分地区有小到中雪或雨夹雪、局地有大雪或暴雪,6-8日还将有一股冷空气影响中东部地区,设施农业和畜牧业生产遭受雪灾和低温冻害风险较高。

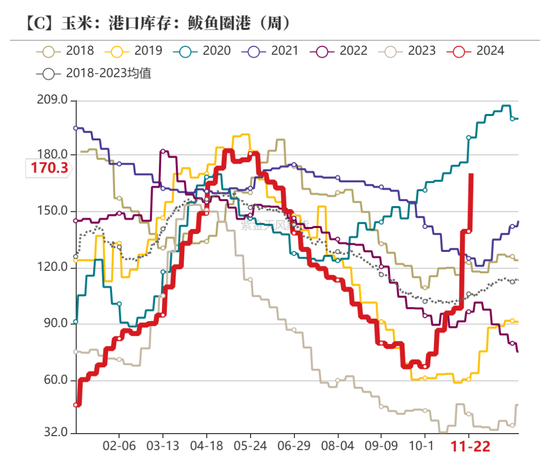

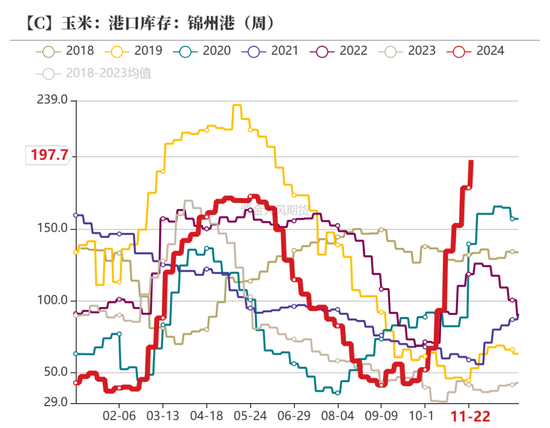

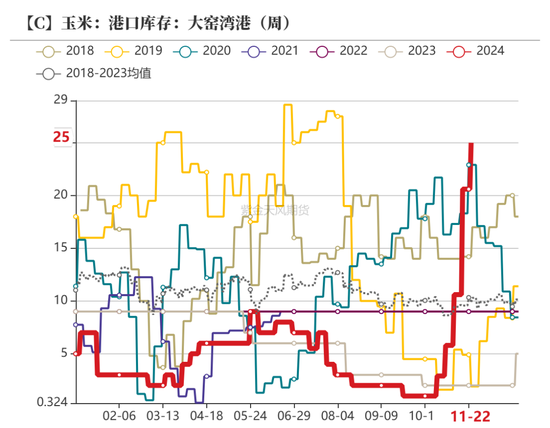

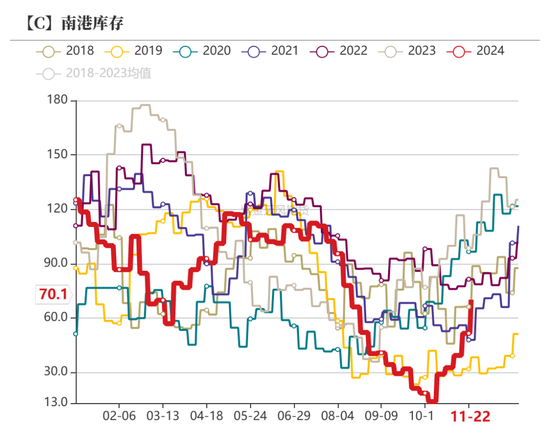

港口库存:北港库存环比增加

截止11月29日当周,北方四港玉米库存共计405.8万吨,周环比增加61.8万吨。

上周港口玉米价格震荡偏弱。周初阴雨天气及路面湿滑,港口停止化验,到货车辆较少。港口贸易商收购积极性不高,部分贸易商前期做小规模库存。

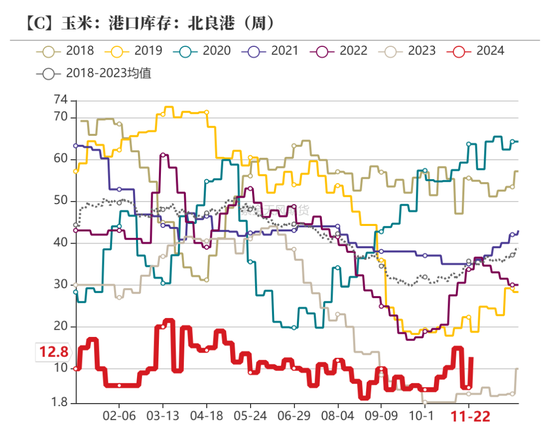

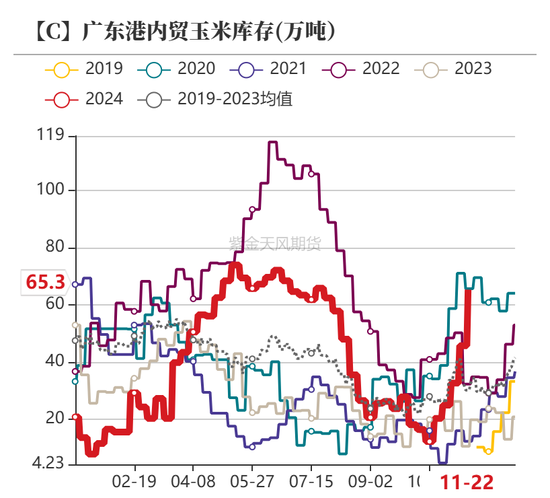

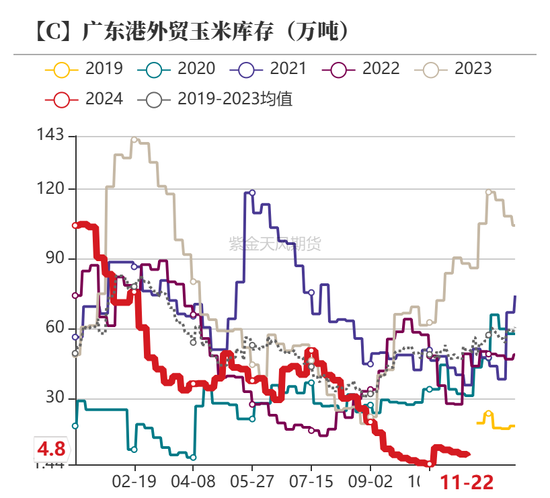

港口库存:广东港玉米库存环比增加

截至11月29日当周,广东港内外贸玉米库存共计70.1万吨,环比上周51.5万吨,增加18.6万吨。其中,广东港内贸玉米库存共计65.3万吨,较上周增加19.60万吨;外贸库存4.8万吨,较上周减少1.00万吨。

饲用需求:养殖利润稍有回升

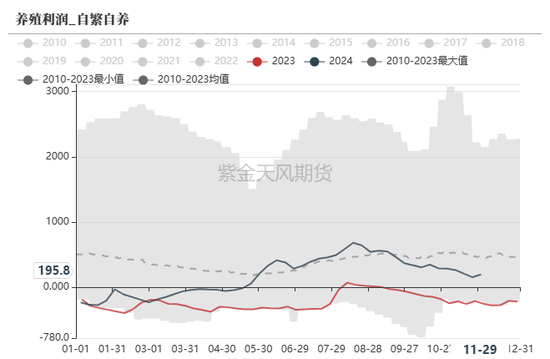

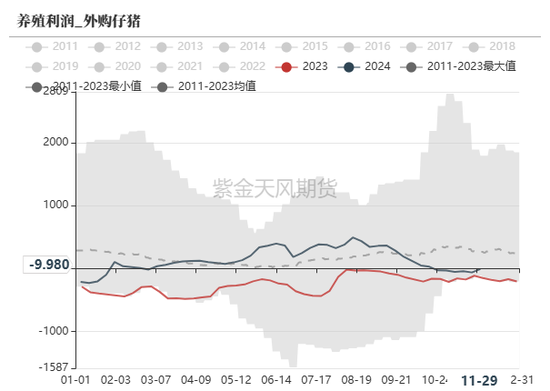

截止11月29日当周,全国生猪出栏均价为16.41元/公斤,较上周价格上涨0.28元/公斤,环比上涨1.74%,同比上涨14.04%。养殖利润方面,自繁自养养殖利润为195.78元/头,外购仔猪利润-9.98元/头,养殖利润回升。

上周猪价窄幅震荡,周度重心上行明显。供应端,散养户整体出猪量不大,市场猪源体重变化多受规模场出猪节奏影响,随后市预期下降,北方集团场提前出栏大猪及南方降重出猪现象并存;需求端,周内伴随局部地区降雪降雨天气,终端及腌腊需求提升,叠加部分企业为完成年度销量计划,开工率涨幅加大。冻品市场需求仍相对平淡,市场成交不佳,屠宰企业冻品走货不快,库容率波动不大。

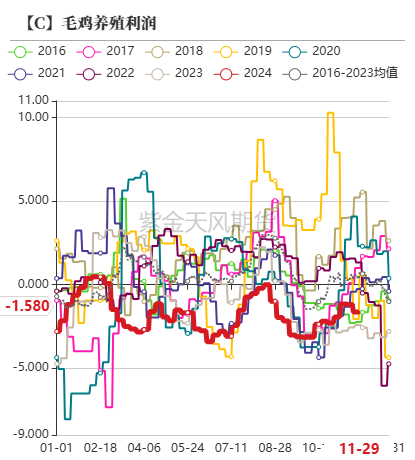

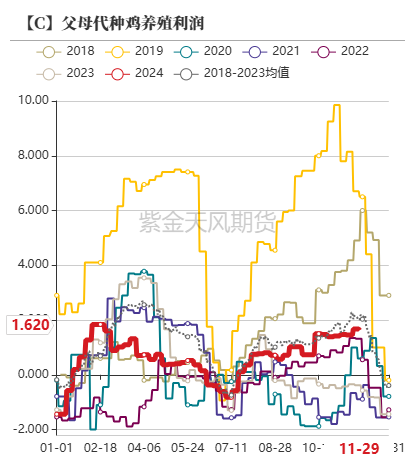

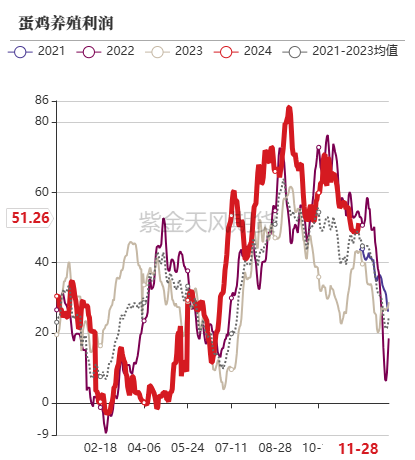

饲用需求:禽类养殖利润情况

截止11月29日当周,毛鸡周度养殖利润-1.58元/只,上周-1.63元/只,较上周上涨0.05元/只。父母代种鸡周度养殖利润1.62元/只,上周1.67元/只,较上周下降0.05元/只。蛋鸡周度养殖利润为49.33元/只,较上周下降1.39元/只。

上周,肉鸡养殖小幅亏损。养殖成本继续维持高位,上周平均养殖成本高达3.85元/斤,尤其是平均鸡苗成本高达4.43元/羽。但工厂收鸡价格变动不大,多数时间段维持在了3.80元/斤的棚前报价,因此养殖端盈亏依旧处于平衡线附近。蛋鸡方面,上周鸡蛋市场窄幅上行,随着蛋价阶段性触底后,市场炒涨情绪升温,低价区二、三批经销商拿货积极性稍有提高,但终端需求未见明显改善,周内蛋价试探性小涨。由于上周均价环比下跌,故蛋鸡养殖利润继续缩减。

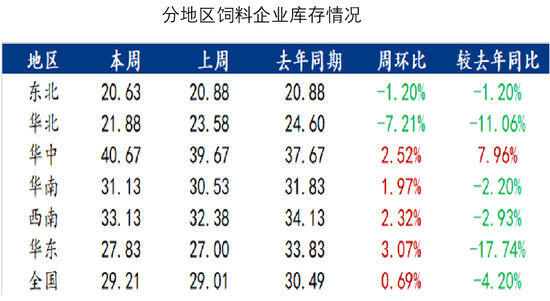

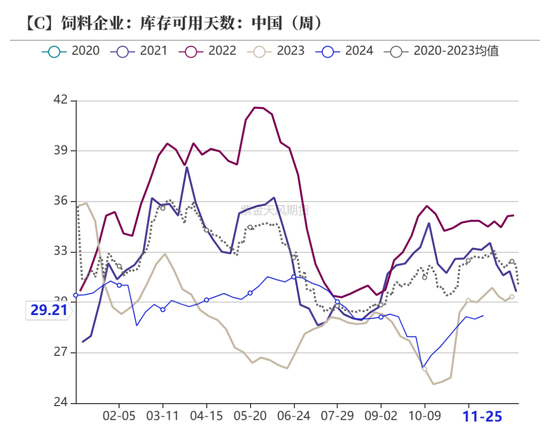

饲料企业库存:库存天数环比上升

截止11月29日当周,样本饲料企业玉米平均库存29.21天,较上周增加0.20天,环比上涨0.69%,同比下跌4.20%。

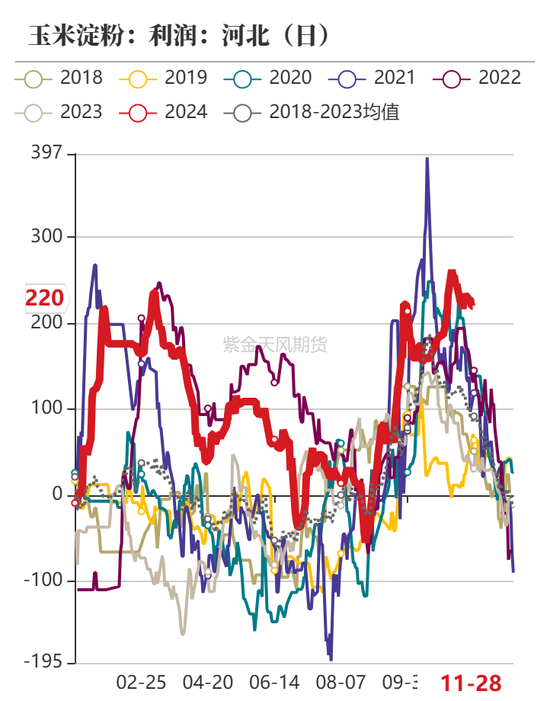

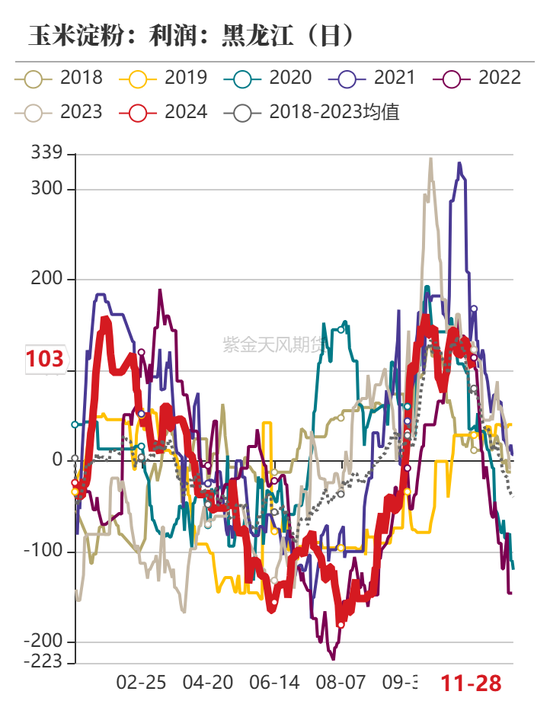

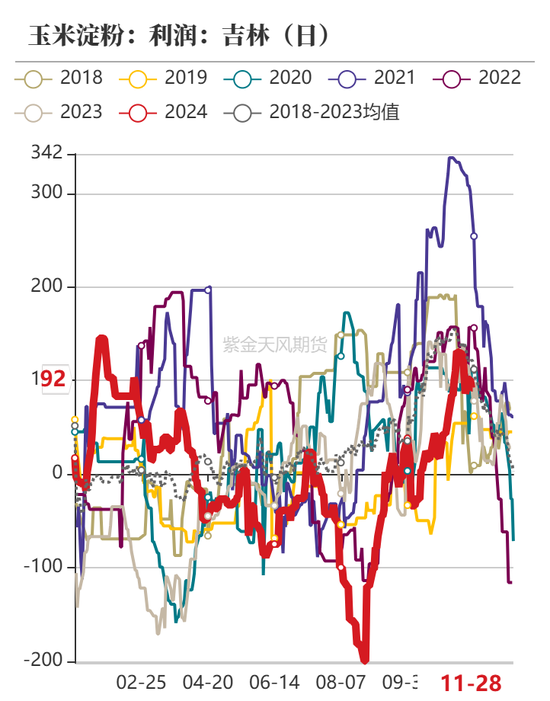

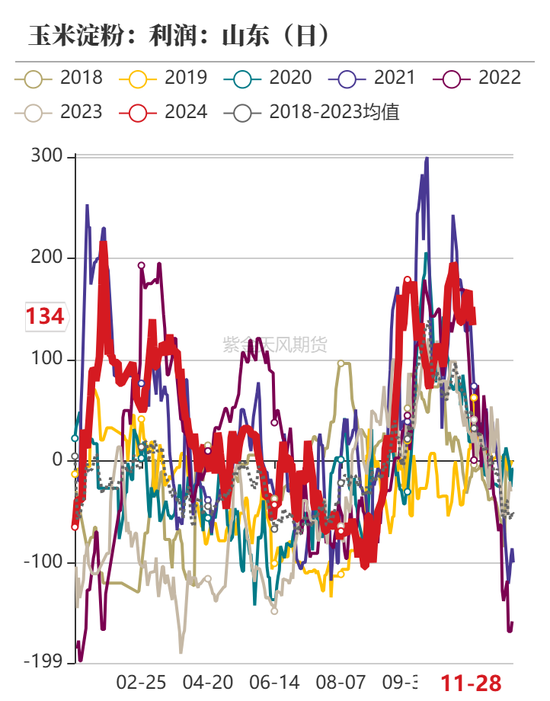

工业需求:玉米淀粉企业加工利润情况

截止11月29日当周,吉林玉米淀粉深加工利润为92元/吨,较上周下降34元/吨,山东玉米淀粉深加工利润为134元/吨,较上周下降9元/吨;黑龙江玉米淀粉深加工利润为103元/吨,较上周下降21元/吨。河北玉米淀粉深加工利润为220元/吨,较上周上涨3元/吨。

整体来看,全国主产区加工利润均处于盈利区间。随着新粮陆续上市,原料成本降低带动玉米淀粉利润改善。

工业需求:深加工企业开机率环比上升

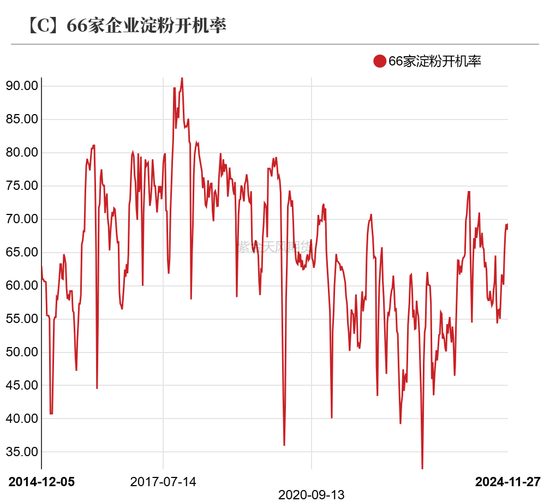

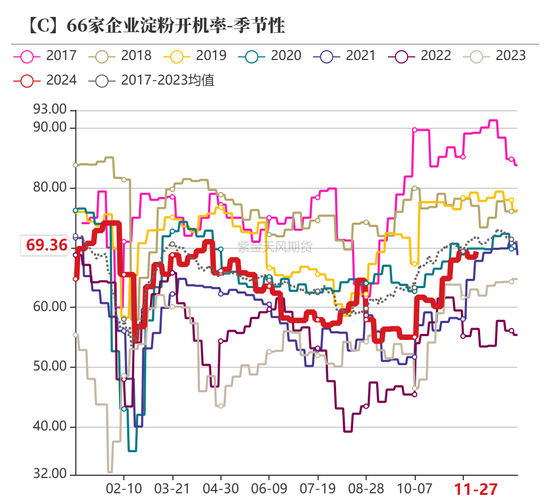

截止11月29日当周,66家企业淀粉开机率为69.36%,较上周升高0.95%。

近期玉米淀粉行业利润仍处于较好的运行区间,部分前期产能负荷未满的企业开机率继续提升,整个行业开机率维持偏高且持续攀升趋势。

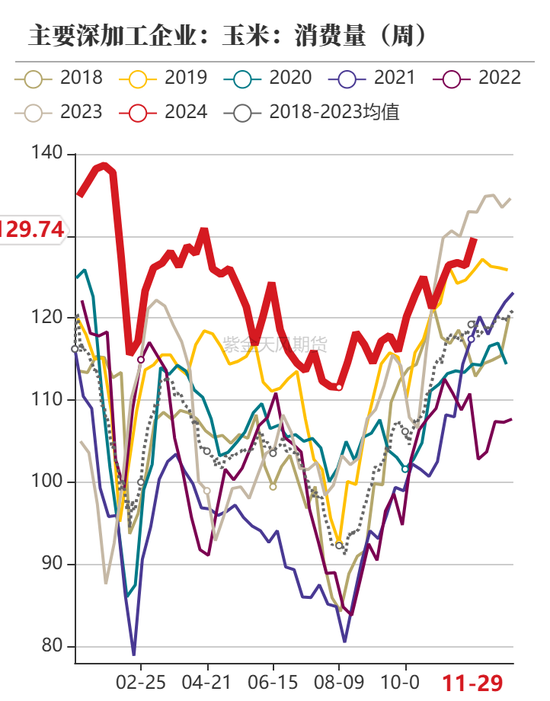

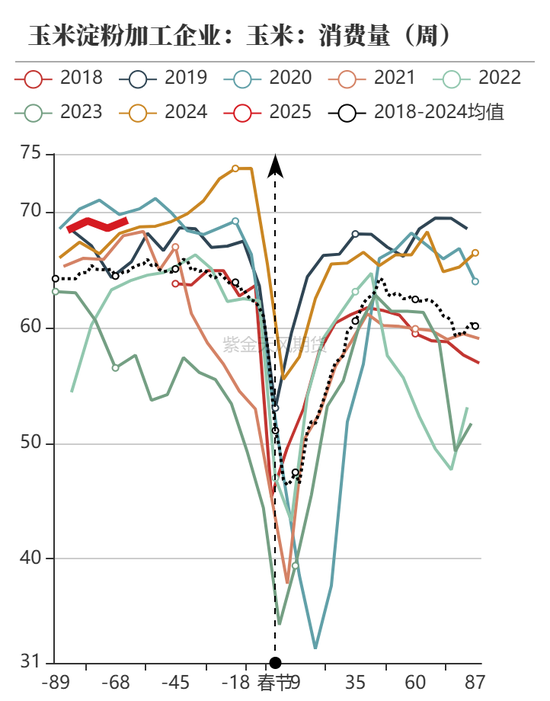

工业需求:深加工企业消费量环比增加

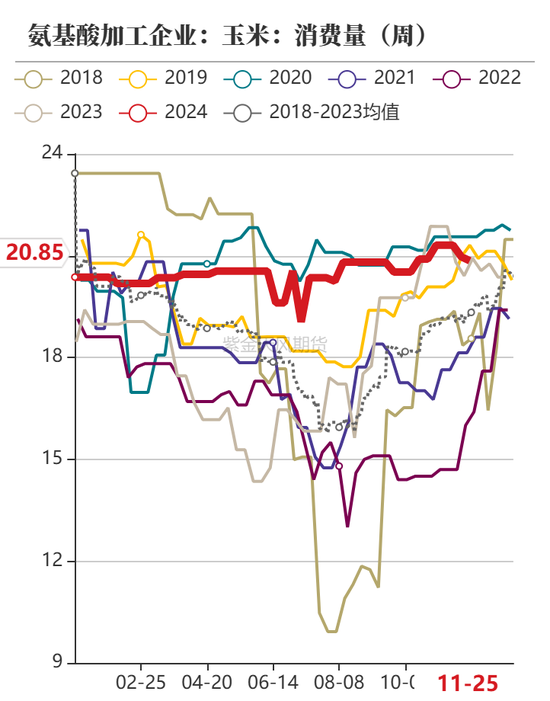

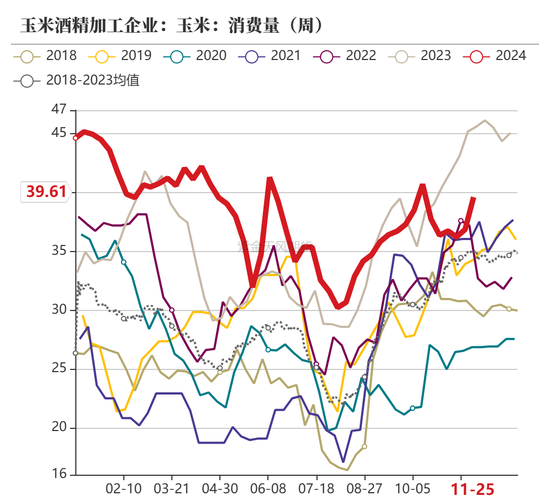

截止11月29日当周,全国126家主要玉米深加工企业共消耗玉米129.74万吨,环比上周增加3.34万吨。其中,玉米淀粉加工企业消耗玉米69.28万吨,环比上周增加0.72万吨;氨基酸企业消耗20.985万吨,环比上周减少0.12万吨;酒精企业消耗39.61万吨,环比上周增加2.75万吨。

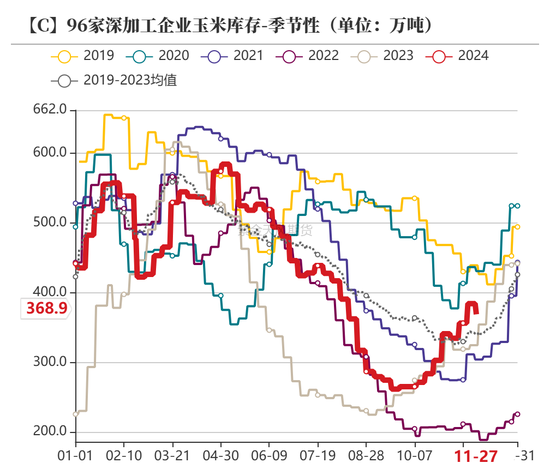

工业需求:深加工企业玉米库存环比增加

截止11月29日当周,96家深加工企业玉米库存量368.9万吨,较上周下降3.98%。

上周玉米深加工企业库存微幅下降,地区之间出现分化。东北地区到货量整体较上周减少,但依然高于消耗量,库存水平微幅增加。华北地区受降雨天气影响,到货量减少,虽然天晴后到货量迅速恢复,但整体库存水平下降。

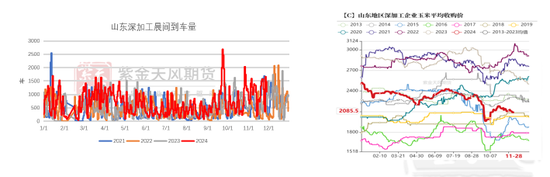

工业需求:下游深加工晨间到车量环比减少

截止11月29日当周,山东深加工到车量累计5217辆,环比上周5987辆,下降770辆,降幅12.86%。

上周深加工门前到车数量环比下降,原因在于上周出现大范围雨雪天气,客观上影响玉米的物流运输,故玉米上量有所减少。后续重点关注深加工企业利润变化情况和天气情况。

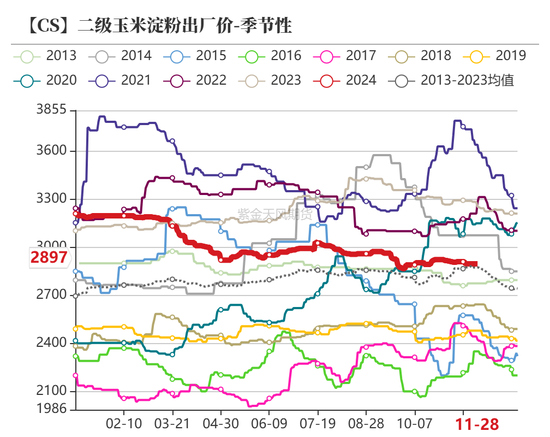

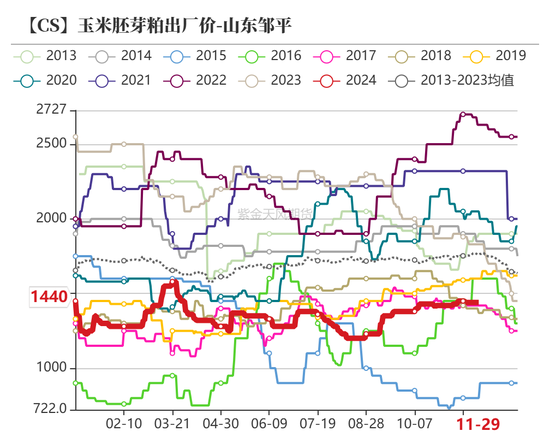

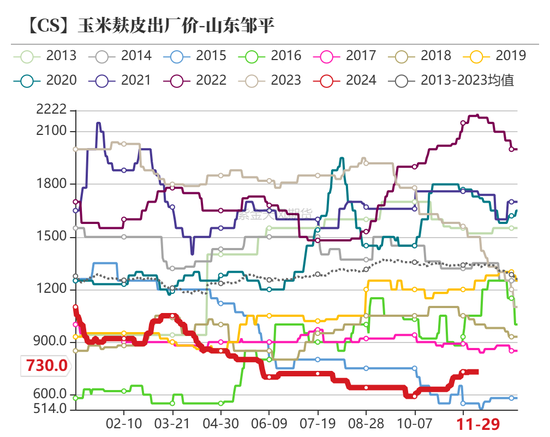

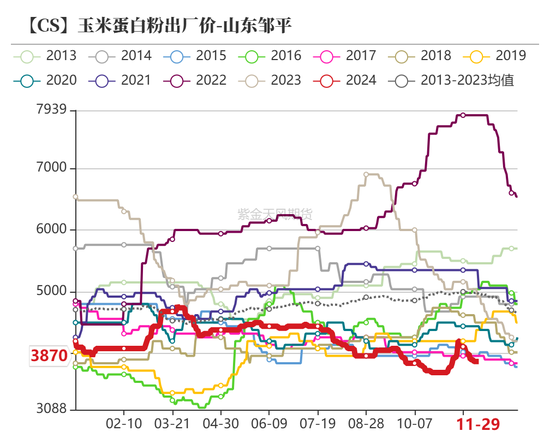

淀粉需求:玉米淀粉及副产品价格情况

截止11月29日当周,玉米淀粉价格2897元/吨,环比持平;玉米胚芽粕价格1440元/吨,环比持平;玉米蛋白粉价格3870元/吨,环比-120;玉米麸皮价格730元/吨,环比持平。

上周市场情绪不高,蛋白粉周度价格继续维持弱势,下游滚动补库为主,拿货积极性不高,企业降价吸引成交居多;纤维方面,拿货情况较蛋白粉情况稍好,贸易商及饲料企业刚性补库为主。

淀粉需求:玉米淀粉下游开机率情况

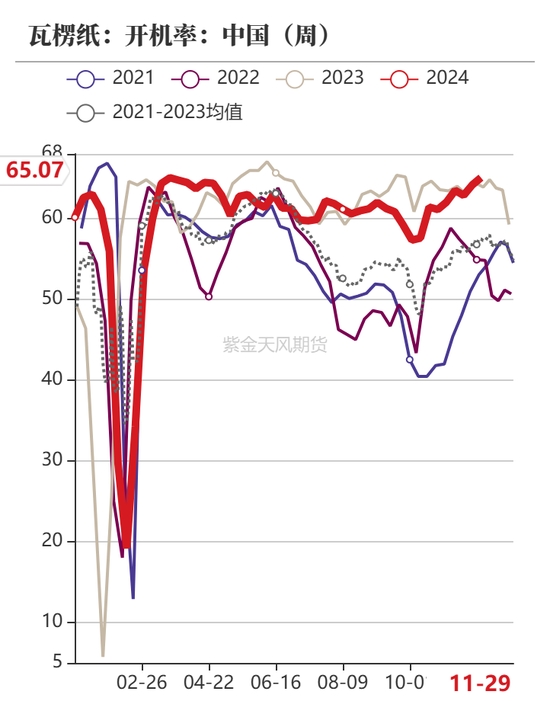

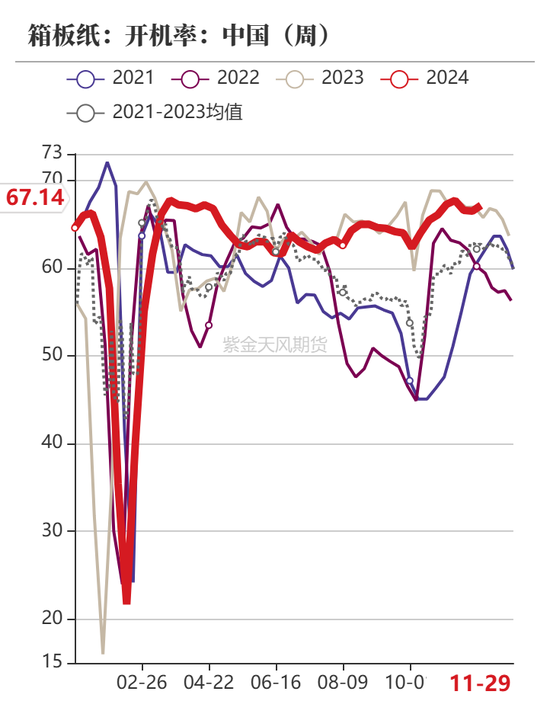

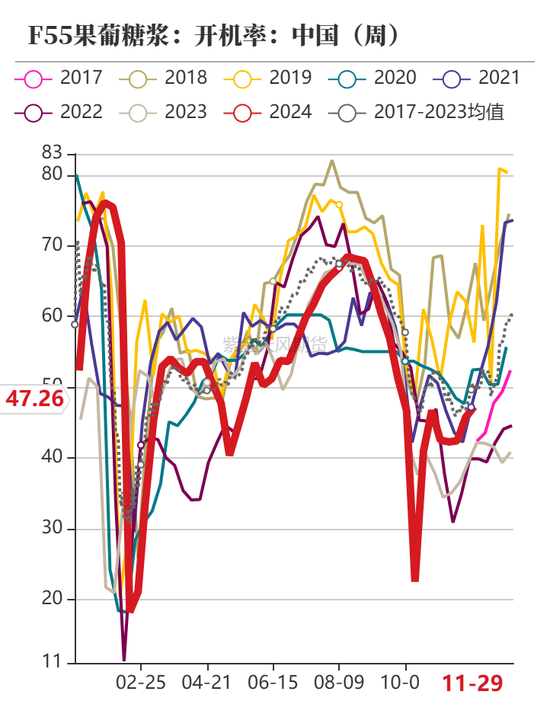

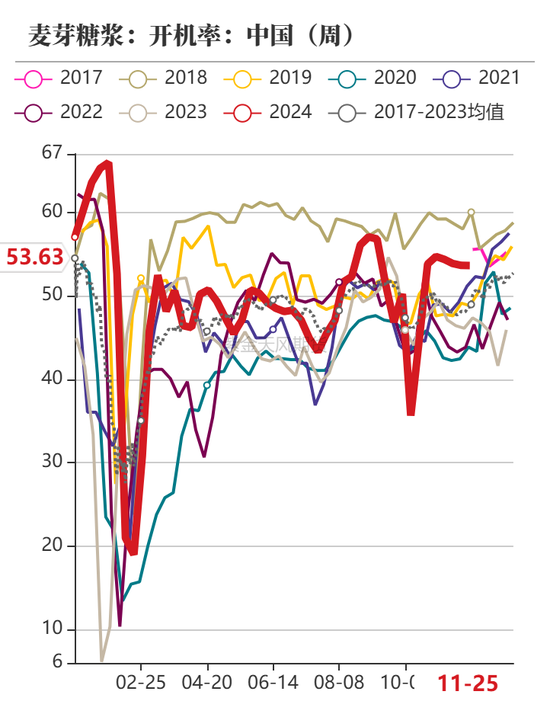

截止11月29日当周,F55果葡糖浆开机率在47.26%,开工较上周增加1.54个百分点,近期果葡糖浆出货有压力,企业低位开工持续;麦芽糖浆开工率为53.63%,环比上周下滑0.01百分点,近期厂家低位开工暂稳,开工变动较小;瓦楞纸开工率65.07%,环比上周升高0.09%;箱板纸开工率67.14%,环比上周升高0.66%。

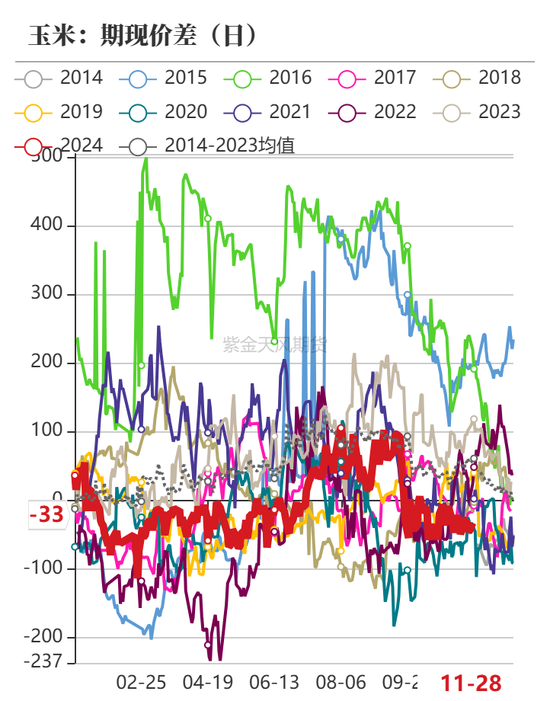

基差情况:玉米现货价格及基差走势

截至11月29日, 玉米现货平均价报2160元/吨,玉米基差报-33元/吨。

基差方面,上周玉米基差震荡运行。玉米现货端价格以稳为主,波动幅度不大;盘面端,玉米主力合约震荡运行为主,周度跌幅1.23%,故基差震荡运行。预计盘面本周继续维持震荡走势,基差或维持震荡偏弱运行。

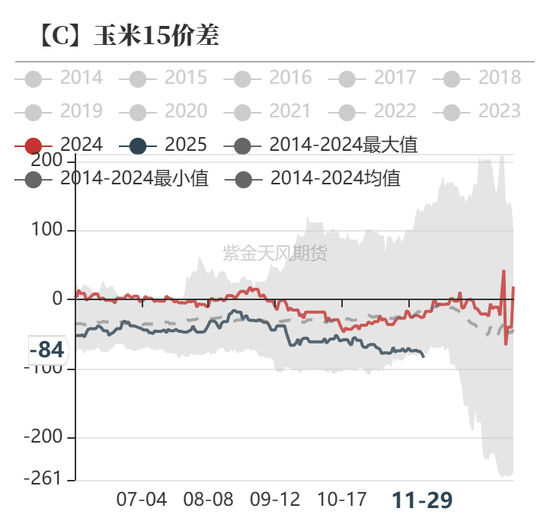

价差情况:玉米价差情况

截止11月29日当周,玉米期货价差结构为2501贴水2505。

由于春节前是传统的卖粮高峰期,玉米供给量会出现阶段性供给偏多,进而压制近月价格,价格承压下降,而5月新作供给阶段性减少,供应压力相对减缓,故2501贴水2505。预计后期1-5月差在接近前高位置或仍会遇阻下行。

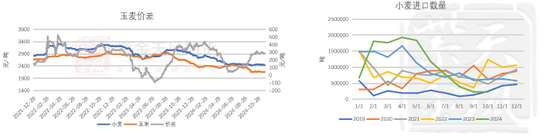

替代品情况:玉麦价差小幅走扩

截至11月29日,小麦市场均价2450元/吨,玉米市场均价2161元/吨,小麦玉米价差289元/吨,较上周上涨1元/吨,玉麦价差大于250元/吨,小麦替代玉米基本无优势。

上周小麦价格稳中偏弱调整,市场购销僵持。新麦上市以来小麦价格一直未有突破,持粮主体对后市行情普遍持有看空情绪,近期售粮积极性较高。制粉企业面粉走货较为滞缓,开机不断下调,小麦消耗有限;维持安全库存情况下接连压低采购价格。供需博弈下小麦价格止跌逐步企稳。

海关数据显示,中国10月小麦进口量为21万吨,同比减少约66%;1-10月小麦进口量总计为1082万吨,同比增加约1%。

平衡表:新作产量预计下调 进口量同比下调

截至11月29日,玉米平衡表与上月调整不大,依旧维持新作产量下调预期,下降幅度约为760万吨左右,另外随着进口玉米政策收紧,预估新季玉米进口量将有300万吨的下调,总体供需维持紧平衡状态,期末库存相比去年有明显减少但依旧维持宽松预期。