文章目录[+]

专题:存量房贷利率再下调约0.5个百分点

12月4日,记者获悉,福州首套房贷利率上调至3.1%,当地一家建行支行的贷款部门工作人员告诉记者,“之前是3.05%,今天刚刚上调。”

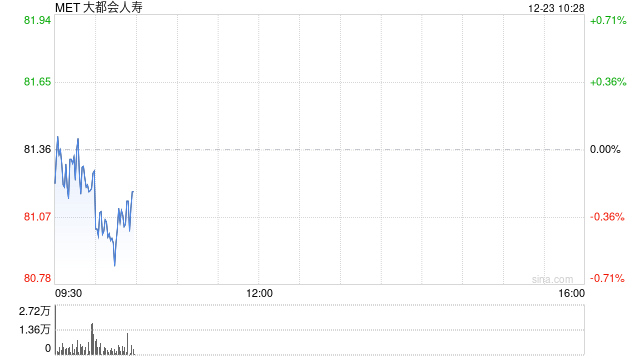

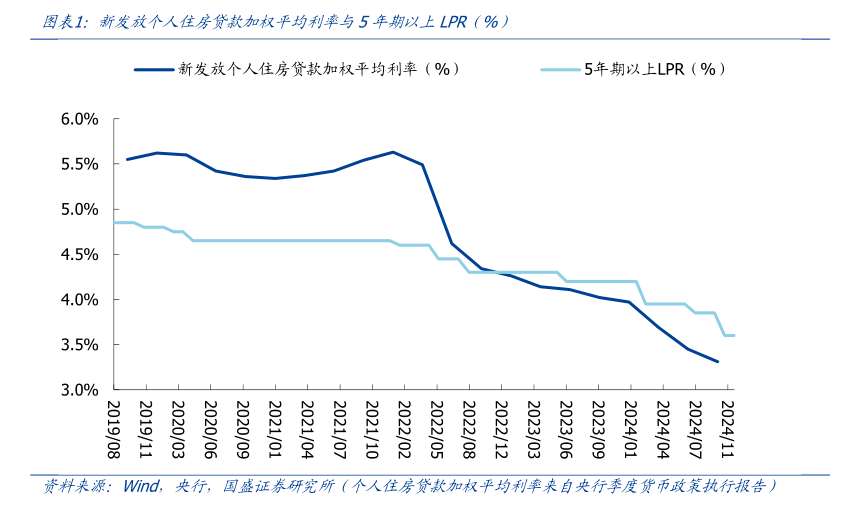

据记者了解,不仅是福州,广州、杭州、厦门等多地也于近日上调了新发放房贷利率。这波房贷利率上调的一个背景是,自10月份5年期以上LPR下调25BP后,多地房贷利率步入“2字头”,创下新低。

分析人士指出,近年来,商业贷款利率下行较快,而公积金贷款利率调整较慢。为使商业贷款利率与公积金贷款利率之间保持一定差距,银行上调房贷利率下限,以维持公积金贷款的普惠性特征。

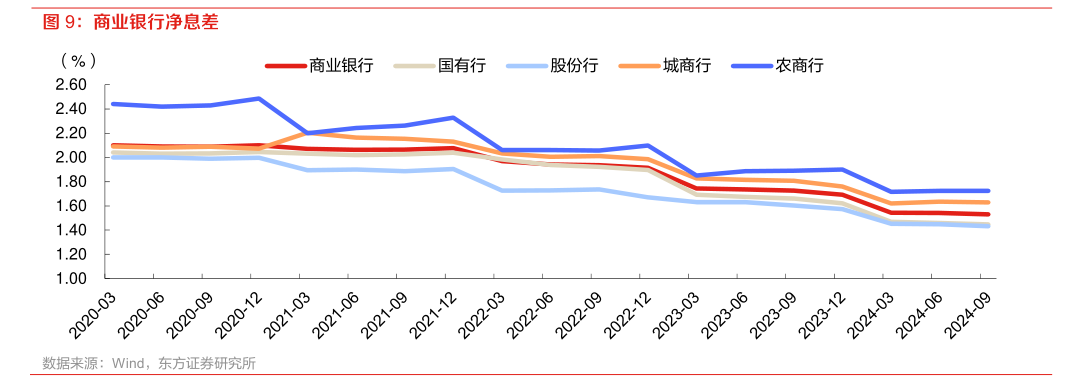

此外,记者注意到,近年来银行息差持续承压,加上10月份存量房贷利率调整落地,银行对于提升生息资产收益率更有急迫性。

10月份5年期以上LPR下降25个基点至3.6%,多地新发放房贷利率随之下调,不少城市首套房贷利率一度降至“2字头”,创下新低。这种下行趋势在近期出现扭转,据记者了解,近期广州、杭州、厦门、福州等地均出手上调了新发放房贷利率。

广州地区工行某支行工作人员告诉记者,当前5年期以上LPR为3.6%,首套房贷利率依据客户自身情况会有不同减点,最低是3.0%。杭州地区建行某支行工作人员表示,首套房贷利率最近上调至3.1%,据媒体此前报道,11月以来杭州房贷利率已两次上调,此前一次是由2.9%上调至3.0%。另外,记者从厦门和福州当地银行机构咨询了解到,当前首套房贷利率均由3.05%上调至3.1%。

值得一提的是,此前商贷利率不断下行,与公积金贷款利率差距收窄乃至“倒挂”,例如此前广州地区部分银行首套房贷款利率最低可至2.6%,明显低于2.85%的公积金贷款利率,因此这被视为近期多地上调房贷利率的动因之一。

广东省城乡规划院住房政策研究中心首席研究员李宇嘉表示,11月以来多地上调首套房贷款利率下限,与商业贷款和公积金贷款利差缩小甚至产生“倒挂”有关。近年来,商业贷款利率下行较快,而公积金贷款利率调整较慢。为使商业贷款利率与公积金贷款利率之间保持一定差距,银行上调房贷利率下限,以维持公积金贷款的普惠性特征。

此外,记者注意到,近年来银行息差持续承压,这也推动银行去提升房贷等生息资产的收益率。国家金融监督管理总局统计数据显示,今年三季度商业银行净息差为1.53%,低于1.8%的警戒水平,处于历史最低点。

具体来看,不同机构三季度的净息差分别为,大型商业银行1.45%,环比下行0.01个百分点;股份制商业银行1.63%,环比持平;城市商业银行1.43%,环比下行0.02个百分点;民营银行4.13%,环比下行0.08个百分点;农村商业银行1.72%,环比持平;外资银行1.44%,环比下行0.02个百分点。

在多项房地产利好政策的推动下,多地房地产市场的交易量有所增加。

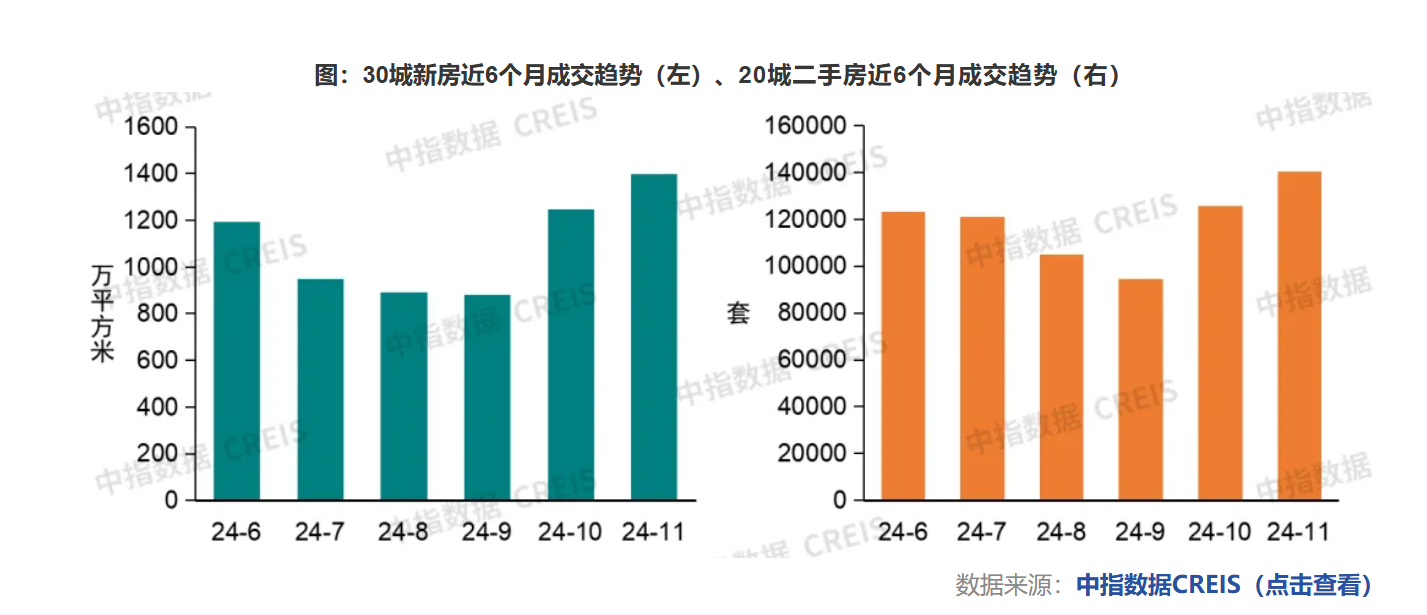

中指研究院监测数据显示,11月30城新房成交面积环比增长12.4%,同比增长20.6%;20城二手房成交套数环比增长11.7%,同比增长26.3%。

新房市场上,一线城市新房成交345万㎡,环比增长9.7%,同比增长49.4%,其中,深圳新房成交面积环比增长超90%、同比增长超180%,创2021年2月以来月度新高。二线代表城市新房成交822万㎡,环比增长23.8%,同比增长19.3%,其中,成都、武汉等环比涨幅超50%,温州、苏州、宁波等同比涨幅超20%。

二手房市场上,一线城市二手房成交53169套,环比增长10.6%,同比增长65.8%。其中,深圳二手住宅成交超7000套,创2020年10月以来月度新高;北京二手住宅成交超1.8万套,继续突破去年4月以来月度新高。二线代表城市二手房成交74012套,环比增长14.1%,同比增长20.1%,其中,成都、杭州、厦门环比增长超20%,同比增长超30%;

此外,根据财政部、国家税务总局、住房城乡建设部发布的公告,多项促进房地产市场平稳健康发展的税收政策自12月1日起执行。这将加大居民购房优惠力度,减轻二手房交易成本,缓解房企财务压力。

具体来看,契税方面,将现行享受1%低税率优惠的面积标准由90平方米提高到140平方米,北京、上海、广州、深圳4个城市可以与其他地区统一适用家庭第二套住房契税优惠政策。即调整后,在全国范围内,对个人购买家庭唯一住房和家庭第二套住房,只要面积不超过140平方米,统一按1%的税率缴纳契税。

增值税方面,在有关城市取消普通住宅和非普通住宅标准后,对个人销售已购买2年以上(含2年)住房一律免征增值税,原针对北京、上海、广州、深圳4个城市个人销售已购买2年以上(含2年)非普通住房征收增值税的规定相应停止执行。