文章目录[+]

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:券业行家

投行收入同比锐减13亿!国联证券收购民生证券划算吗?

自敲钟以来多次掀起券业并购浪潮的国联证券,更新披露了收购民生证券相关事项。浏览洋洋洒洒千余页的公告文件,行家意外发现,民生证券引以为傲的投行业务,创收同比锐减竟然超过了13亿元!

“国民证券”再进一步

时隔数月,“国民证券”的并购事项,有了新的进展。

12月3日晚间,国联证券更新发布了包括《国联证券发行股份购买资产并募集配套资金暨关联交易报告书(草案)(修订稿)》(下称“草案”)等在内的多份公告文件,同时也对上交所审核问询函提出的14大问题进行了回应。

公告显示,国联证券拟通过发行A股股份的方式向无锡市国联发展(集团)有限公司(简称:国联集团)等45名交易对方收购民生证券99.26%股份,交易总额294.92亿元,对应PB估值为1.86倍。本次募集配套资金计划全部向民生证券增资,其中财富管理业务和信息技术的投入上限分别为10亿元。

略翻之下,行家发现这一草案的篇幅多达933页。连同保荐机构兼独立财务顾问华泰联合出具的回复报告和核查意见,会计机构信永中和会计师事务所(特殊普通合伙)(简称:信永中和)出具的回复报告,资产评估机构中联资产评估集团有限公司(简称:中联评估)出具的核查意见,以及北京市嘉源律师事务所、北京市金杜律师事务所共同出具的补充法律意见书等内容,总篇幅接近两千页。

相较于文件篇幅,更让行家震惊的,是作为标的物的民生证券,今年以来的业绩。

这一数据降幅惊人

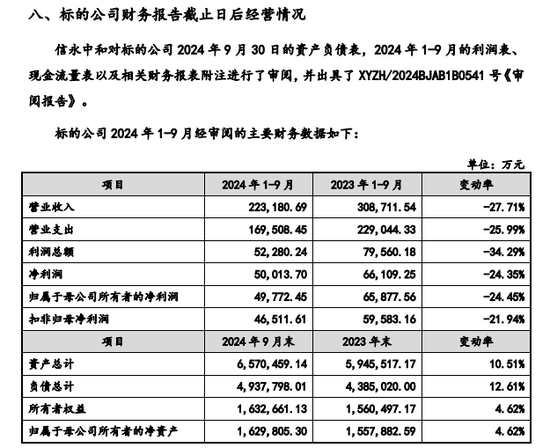

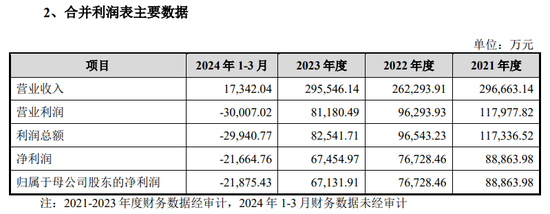

草案显示,报告期内经信永中和审计的财务数据,覆盖2022年度、2023年度和2024年一季度。报告期后截至2024年三季度未经审计的财务数据,也经由信永中和审阅。

以“加粗楷体”标注的财务数据显示,2024年1-9月,民生证券营业收入为223,180.69万元,同比下降27.71%;归母净利润为49,772.45万元,同比下降24.45%。

草案载明,营业收入下降“主要是受宏观经济环境及政策变化、行业发展情况等影响,民生证券投资银行业务手续费及佣金收入同比下降所致”。“与投资银行业务行业情况变动一致”,民生证券“投资银行业务手续费净收入”较上年同期下降130,349.23万元。

同比减少13.03亿元,这是什么情况?

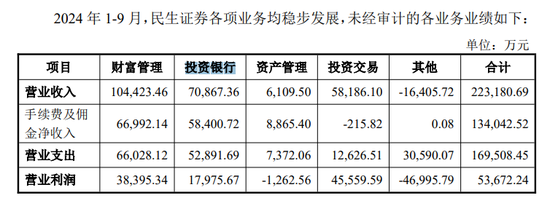

行家翻查前述文件,并没有找到当期和同期的具体数据。仅在回应上交所对“本次交易作价公允性”的提问中,披露了包括投资银行在内的主营业务创收和创利情况。

数据显示,2024年1-9月,民生证券投行业务营业收入70,867.36万元,为仅次于财富管理条线的第二大业务。其中“手续费及佣金净收入”为58,400.72万元。扣除营业支出后,投行条线的营业利润为17,975.67亿元,远逊于投资管理和财富管理条线。

因相关文件未公开合并利润表,并且统计口径很可能存在差异,行家无法确定民生证券今年前三季度投行业务收入的精确数据。但投行同比出现“腰斩”的情况,可以相互印证。

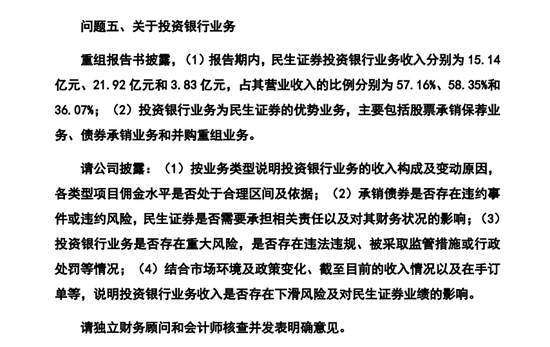

这也难怪,依据今年一季度数据,上交所对投行业务提出了如下问询。

详细论证竞争优势

事实上,国联证券收购民生证券,可能看中的是其强势的投行业务。

国联证券在并购草案中强调:“标的公司民生证券是经中国证监会核准的全国性综合类证券公司,拥有分布在全国近30个省(含直辖市及自治区)的经纪业务分支机构及具有显著竞争优势的投资银行业务。本次交易完成后,上市公司的业务布局将更加合理,各业务线实力将得到全面提升,致力于通过双方业务整合实现“1+1>2”的效果从而实现上市公司的跨越式发展。”

面对“同比下降13亿”这一客观事实,国联证券依然表示,民生证券投资银行业务“虽出现一定的下滑,但仍具备相对竞争优势”。

草案列举了一组数据:2024年1-9月,共69家公司完成IPO发行,其中民生证券承销数量共6家,排名第三(并列);2024年1-9月,沪深北交易所共审议通过35单IPO项目,涉及保荐机构19家,其中民生证券过会项目2单,排名第三,较2023年市场排名均有所提升。

同时,国联证券表示,民生证券通过近年良好的股票承销保荐业绩维护了较多的上市公司客户群体,并充分挖掘已上市和拟上市客户的资本运作需求,借助“科八条”、“并购六条”的政策东风,大力发展并购重组业务,寻找投资银行业务新的增长点。“科八条”发布后民生证券作为独立财务顾问参与的艾迪药业(688488.SH)重大资产购买、思林杰(688115.SH)发行股份及支付现金购买资产项目相继披露公告,助力科技型上市公司通过并购重组注入优质资产。

监管问询案件进展

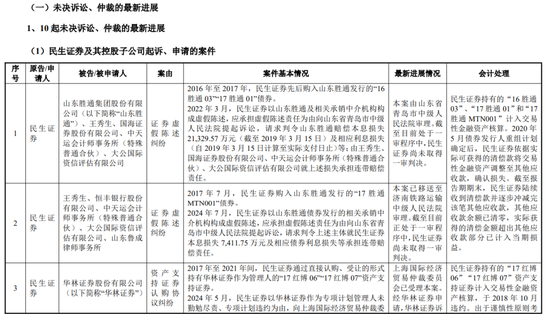

除对包括投行业务在内的问询外,上交所针对民生证券披露的10起重大诉讼进行了追问。其中两起案件涉及民生证券“多次购入山东胜通虚假陈述发行的债券”。

具体来看,民生证券诉山东胜通集团股份有限公司(简称:山东胜通)、王秀生、国海证券、中天运所、大公国际案,索赔金额21,329.57万元。民生证券诉王秀生、恒丰银行、中天运所、大公国际、鲁成律所案,索赔金额为7,411.75万元。两起案件尚未一审判决。

民生证券对此表示,截止到评估基准日,“其他应收款已清零,实际获得的清偿金额超出其他应收款部分已计入当期损益。本次评估已考虑了上述事项的影响”。

按说,民生证券正是以投行业务著称,较之普罗大众,似乎更应该有对项目风险的鉴别能力。为何会连续踩雷“胜通债”,是因为专业水平不够,还是“敌人太狡猾”呢?

时任高管违规入股

说起民生证券的投行业务,近期就有一桩震撼圈内外的违规处罚,剑指时任民生证券副总裁。

11月4日,证监会发布两则行政处罚决定书,对四名券商人员“入股某拟上市公司”的违规行为分别处以罚款。

行家第一时间发现,出现在〔2024〕125号监管函中的当事人“尚文彦”,竟然是熟悉的面孔。

今年4月,民生证券发布的2023年度报告和”24民生G1“募集说明书,载明尚文彦为高管人员,头衔是“执行委员会委员、副总裁”。

公开履历显示,尚文彦毕业于财政部财政科学研究院,博士后。历任北京金杜律师事务所证券律师、大唐电信科技股份有限公司证券事务代表、中国证券业协会场外市场工作委员会委员、南京证券北京投资银行总部、场外市场业务部总经理、中原证券企业融资总部总经理、财达证券副总经理。他于2019年8月任民生证券执行委员会委员、副总裁。

对照监管函中的时间节点,正是在民生证券副总裁任内的2020年,尚文彦违规入股某拟上市公司;直至2024年1月收回上述款项,竟然“没有违法所得”。

而他的离任,也颇为神秘。今年8月,民生证券发布2024年中报,其中载明:尚文彦于2024年6月27日离任。

如今想来,这位高管的离任,或许与违规入股“东窗事发”受到监管调查有关。

而对时任高管任职期间的违规行为,民生证券事先是否有所警觉,行家不得而知。但事发至今已有月余,民生证券方面并没有任何回应,这一态度又是否能消除外界的猜测?

实力对比拉开差距

另一方面,作为买家的国联证券,今年一季度业绩爆冷,营业利润、净利润、归母净利润均为负数。

未经审计的前三季度财报显示,无论是营业收入和归母净利润无论是金额还是同比变动,国联证券均逊色于民生证券。所幸其总资产和净资产规模高于民生证券,避开了“以小并大”的“嫌疑”。

在“自身实力”和“标的价值”均出现“瑕疵”的背景下,国联证券将如何通过并购实现跨越式发展,从而回报股东的期望。

响应监管号召,谋求积极扩张的同时,如何加强合规风控,防范包括业绩波动、违规处罚、重大涉诉,乃至高管和员工的职业道德等风险,或许是更值得深思的问题。