文章目录[+]

正收益占比超过98%!

2024年,债券型基金大爆发,部分基金收益甚至超过权益类基金。当前这一轮债牛是否演绎到极致?2025债牛还能延续吗?

超98%债基取得正收益

今年,债券市场走出跌宕起伏的行情。9月末债市“深蹲”后,紧接着迎来反弹修复;进入12月,10年期国债收益率连续下破,债券市场迎来一波小牛市。

在此背景下,今年以来债券型基金整体取得了较为不错的业绩,有的甚至不输权益类基金。截至12月24日,有业绩统计的6890只债券型基金中,6774只都取得了正收益,占比超过98%。

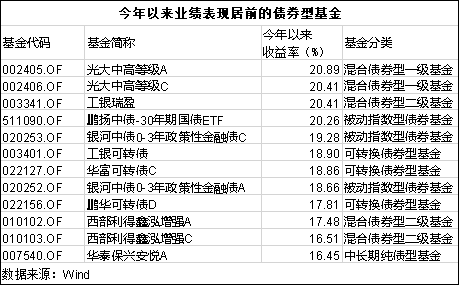

其中,光大中高等级A、工银瑞盈、鹏扬中债-30年期国债ETF今年以来的收益率都超过20%,工银可转债、华富可转债C、银河中债0-3年政策性金融债A、鹏华可转债D、西部利得鑫泓增强A、华泰保兴安悦A等收益率超过15%。

短期债市波动或将加大

对于12月以来债市整体呈现快牛走势,中加基金分析认为,是受到了多重利好因素的推动。一是地方债发行进入后半段,配置盘和交易盘增持诉求进一步增强,市场对资金宽松及降准预期也有一定提前定价;二是非银同业存款利率自律管理启动,预期会在近期不断挤出高成本短期资金并降低银行负债成本,推动存单利率和短久期现券利率大幅下行;三是高层会议表态超预期,自2008年以来第二次将货币政策基调改为“适度宽松”,市场预期2025年央行可能至少有40BP以上的降息空间,对国债的购买支持力度也有望加大。

对于后市,鹏扬基金混合投资部执行总经理、鹏扬双利基金经理王经瑞表示,本轮债券收益率快速下行与基本面关系不大,主要是情绪和资金推动的结果。短时间内利率下行幅度过大,市场资金结构和参与者心态可能都会有所躁动,一旦有消息面风吹草动,利率可能会快速上行,需要合理控制利率风险敞口。如果债市对货币政策降息的定价已经很充分了,那么当前无风险利率明显下降的环境下,投资者可能需要调整自己的收益预期。

不过,机构之间仍然存在分歧。展望2025年,中加基金认为,债市依然积极可为。首先,虽然2025年在积极的财政货币政策的支持下,内需有望进一步扩张,但是供给过剩压力或仍在,物价或持续在低位区间波动;其次,居民、企业和政府负债压力依然偏高,推动社会融资成本稳中有降,有利于私人部门降低还本付息负担,释放消费潜力,也有利于公共部门提升杠杆空间,进一步稳增长。整体来看,债市中长期趋势并未逆转。