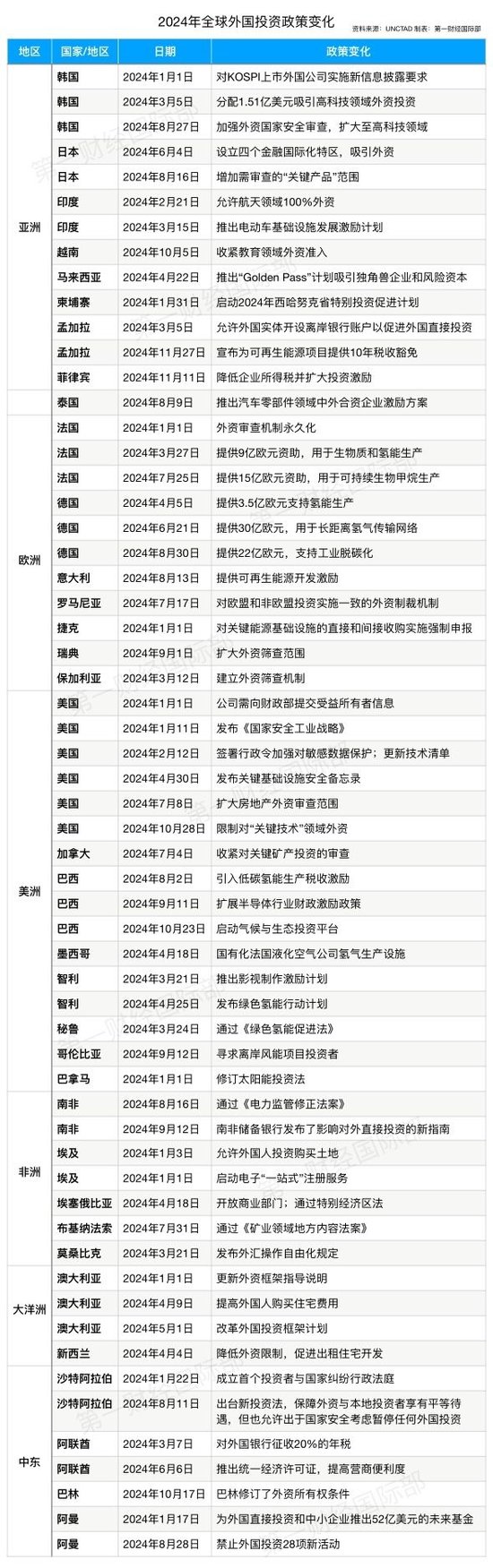

文章目录[+]

美国银行(BAC.US)将于10月15日(周二)美股盘前公布第三季度业绩。市场普遍预计,该行营收为283亿美元,同比持平;每股收益为0.77美元,同比下降14%。

据媒体报道,沃伦·巴菲特旗下的伯克希尔哈撒韦(BRK.A.US)将其在美国银行的股份减持至10%以下。由于现在的持股比例低于10%的关键门槛,伯克希尔不再需要及时报告其相关交易。

据悉,在最近出售美国银行股票之前,巴菲特在过去几年里一直在抛售各种长期持有的银行业股票,包括摩根大通(JPM.US)、高盛(GS.US)、富国银行(WFC.US)和美国合众银行(USB.US)。他在多个场合提到,存款的流动性增加以及历史上的金融危机,削弱了人们对银行体系的信心。

在Trinity Asset Management投资经理Brian Gilmartin看来,一个令人鼓舞的迹象是,在遭伯克希尔哈撒韦减持股份后,美国银行的股价表现出了韧性。今年以来,美国银行股价上涨了近27%。

Gilmartin认为,近年来,美国银行主要面临两个问题:负债敏感型资产负债表和费用管理问题。负债敏感型资产负债表意味着美国银行的负债重新定价速度快于其资产,这在美国联邦基金利率上升和收益率上升的背景下构成了挑战。此外,投资者一直要求美国银行改善费用控制。

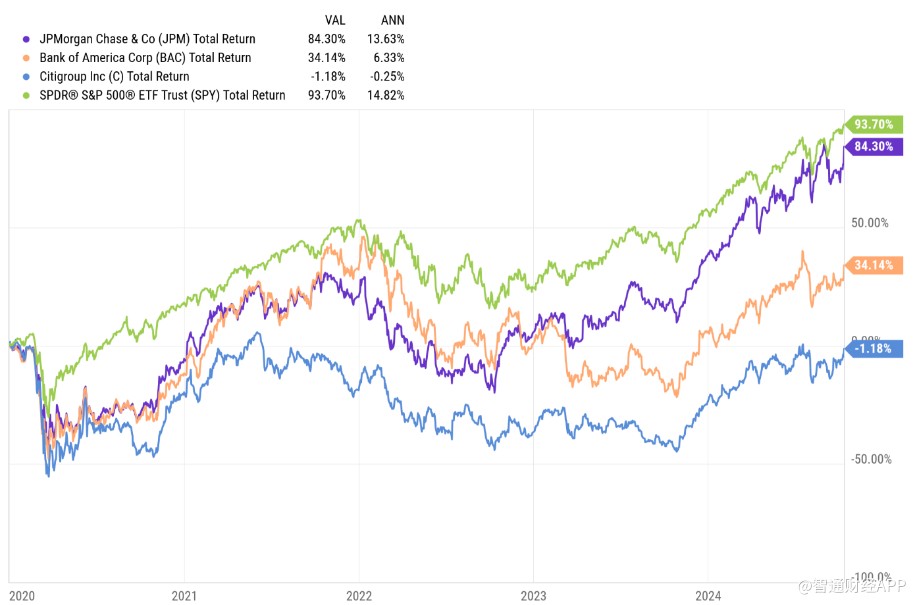

自2020年1月1日以来,美国银行、摩根大通和花旗集团(C.US)等大型银行都没有跑赢标普500指数。

Gilmartin最后表示,与2024年相比,美国银行在2025年和2026年的每股收益有望更强劲增长,但投资者仍需等待2025年1月的进一步指引。